Welche Aktien bringen die höhere Rendite: Small Caps oder Large Caps? Wenn Anleger an die vergangene Dekade zurückdenken, dürfte ihnen die Antwort leichtfallen: die großen! Wie es über längere Sicht aussah und welche Kategorie derzeit attraktiver erscheint, sagt Marcel Müller.

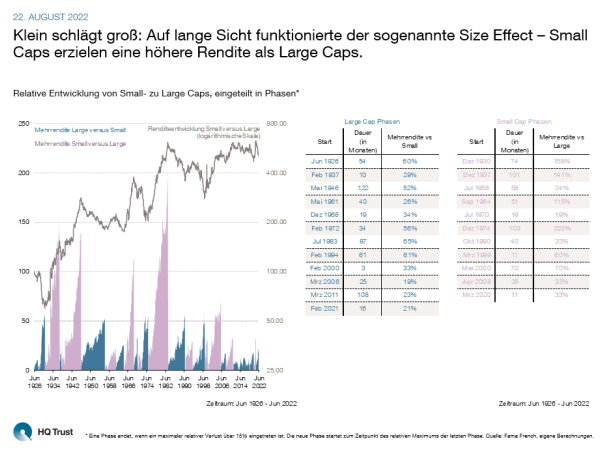

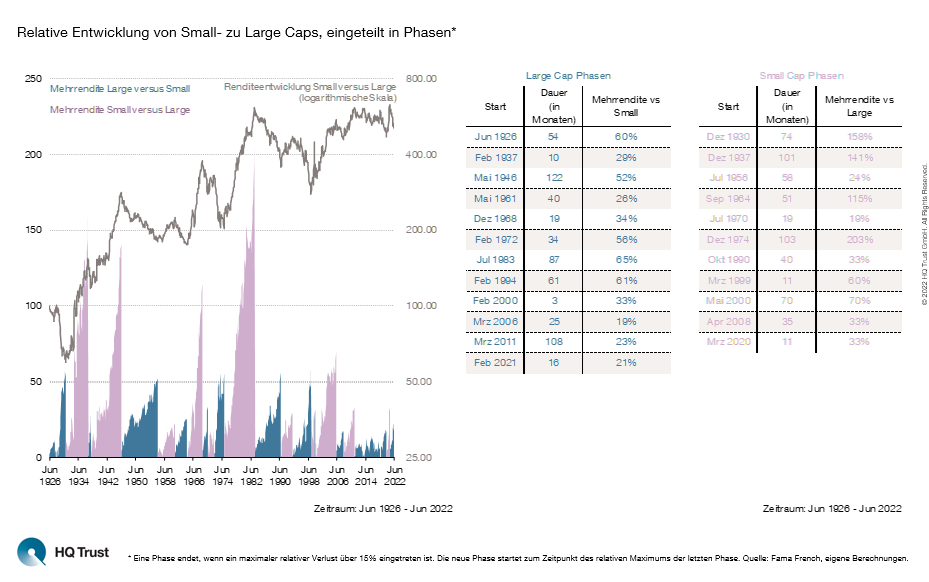

Der Leiter des Portfoliomanagements von HQ Trust analysierte die relative Entwicklung von Small und Large Caps über knapp 100 Jahre. Dazu teilte Marcel Müller die Aktien in Phasen ein, in denen kleine beziehungsweise große Unternehmen besser liefen. Eine Phase endete, wenn ein relativer Verlust von 15% eingetreten war. Die neue Phase startete dann zum Zeitpunkt des relativen Maximums der vorherigen. Die Renditen stammen aus der Datenbank von Finanzprofessor Kenneth French, die Analyse umfasst den Zeitraum von 1926 bis Mitte 2022.

Klein schlägt groß: Auf lange Sicht funktionierte der sogenannte Size Effect – Small Caps erzielen eine höhere Rendite als Large Caps.

- „Auf lange Sicht funktionierte der sogenannte Size Effect: Small Caps erzielen eine höhere Rendite als Large Caps.“

- „Seit dem Jahr 1926 kamen die kleinen Unternehmen auf ein Plus von 12,1% pro Jahr. Mit den Großen konnten Anleger aber immerhin auch 10,8% p.a. erzielen.“

- „Blickt man auf die Anzahl der Monate sind die Werte allerdings nahezu ausgeglichen: 579 Small-Cap-Monaten stehen 573 Monate mit einer Outperformance der Large Caps gegenüber.“

- „Zuletzt hatten die großen Unternehmen aber eindeutig die Nase vorne: Seit März 2011 gab es 124 Large-Cap-Monate und gerade einmal 11 gingen an die Kleinen.“

Wer hat derzeit die besseren Argumente auf seiner Seite?

- „Langfristig betrachtet, erwarten wir eine Fortsetzung der historischen Small-Cap-Outperformance. Kleinere Unternehmen sollten eine höhere Rendite erzielen als Ihre großen Brüder.“

- „Der Grund liegt vor allem in den höheren Wachstumsraten und der höheren Profitabilität bei kleineren Unternehmen. Im Gegenzug steht ein höheres Ausfallrisiko bei kleineren Unternehmen, das jedoch durch Diversifikation und aktives Management deutlich reduziert werden kann.“

- „Besonders interessant im aktuellen Umfeld ist, dass sich Small-Cap-Aktien in Zeiten hoher Inflation, wie etwa in den 1970er Jahren, in der Vergangenheit besser entwickelt als Large-Cap-Aktien. Es scheint, dass Small-Cap-Unternehmen mehr Flexibilität haben, sich an die Inflation anzupassen und entsprechende Preissteigerungen weitergeben können. Ein Beispiel der höheren Flexibilität ist das schnellere Wechseln von Bezugsquellen für Waren und Materialen.“

- „Aktuell erscheinen zudem die relativen Bewertungen von Small-Cap-Aktien im Vergleich zu Large Caps sehr attraktiv und bieten langfristig betrachtet gute Einstiegschancen.“

Die Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Fama French, eigene Berechnungen.