Anleger hoffen auf den Schlussspurt der Kurse zum Jahresende: Er ist das Sahnehäubchen auf erfolgreichen Börsenjahren und verschafft schlechten immerhin noch zu einem guten Ende. Doch gibt es das Phänomen überhaupt? Sven Lehmann von HQ Trust hat nachgerechnet – mit Daten aus den vergangenen 150 Jahren.

Es gibt Jahresendrallyes bei Aktien – allerdings nur in guten Börsenjahren. In schlechten setzt sich die miese Performance im Mittel auch im Dezember fort.

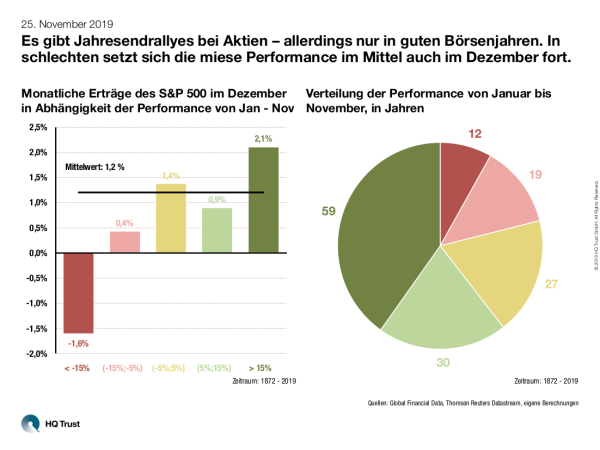

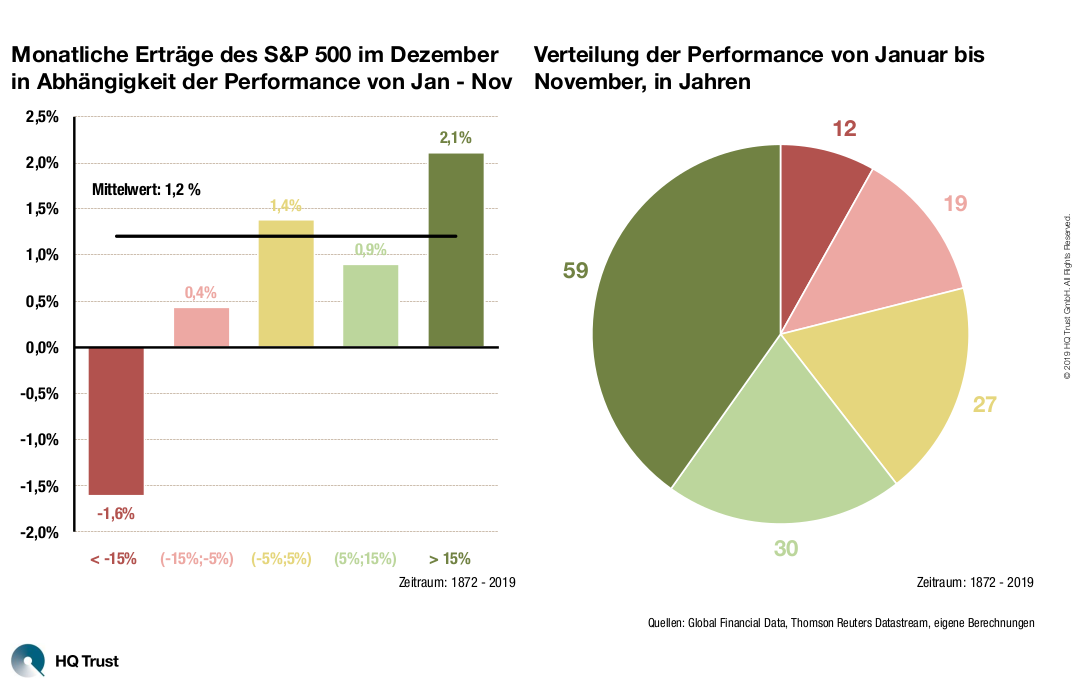

Der Fondsmanager des „HQT Global Quality Dividend“ hat dazu die Performance des S&P 500 seit dem Jahr 1872 analysiert und die Wertentwicklung des jeweiligen Jahres bis Ende November mit der im Börsenmonat Dezember verglichen. Seine Erkenntnisse:

- „Der Dezember zählt zu den besten Börsenmonaten: Beim Blick auf die Performance schafft er es zwar nur auf Platz vier. Im Januar, Juli und April sind die Schwankungen der mittleren Erträge allerdings wesentlich höher.“

Noch deutlicher wird das Bild, wenn man die Wertentwicklung des jeweiligen Jahres bis Ende November heranzieht: - „Schnitten die Börsen in den ersten elf Monaten extrem schlecht ab und verbuchten in diesem Zeitraum Verluste von mehr als 15%, verlor der S&P 500 im Dezember im Mittel weitere 1,6%.“

- „Boomten die Börsen dagegen und konnten bis Ende November einen Gewinn von mehr als 15% einstreichen, legte der S&P 500 im Dezember im Mittel um weitere 2,1% zu.“

- „Im Schnitt legten die Aktien des S&P 500 im letzten Monat des Jahres um 1,2 Prozent zu.“

In Summe bedeutet das:

- „Es gibt Jahresendrallyes bei Aktien – allerdings nur in guten Börsenjahren. In schlechten setzt sich die miese Performance im Mittel auch im Dezember fort.“

Eine ausführliche Analyse, die untersucht, ob der Jahresend-Effekt auch bei einzelnen Ländern, Sektoren sowie Einzelaktien funktioniert (JA) und welcher Monat sich für antizylische Investments besonders eignet (JANUAR), finden Sie hier:

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quellen: Global Financial Data, Thomson Reuters Datastream, eigene Berechnungen.