Bei HQ Trust werden Hedgefonds meist als Ergänzung zu Rentenanlagen und allgemein zur Diversifikation investiert, sagt Dr. Thomas Neukirch. Im Interview spricht der Experte über die Anlageklasse, das Abschneiden der Produkte in der Coronakrise und die richtige Auswahl von Hedgefonds.

Herr Dr. Neukirch, können Sie uns kurz erklären, was Hedgefonds sind und weshalb man sie investieren sollte?

Der Begriff Hedgefonds steht für Investmentansätze, die auf ganz unterschiedliche Art und Weise in meist liquide Anlagen wie Aktien, Anleihen, Kreditmärkte und Rohstoffe investieren und dabei über flexibles Allokieren und auch Leerverkäufe zu den Märkten meist gering korrelierte Erträge erwirtschaften. Manche Fonds haben dabei das Ziel kontinuierlicher, niedriger Renditen, andere die opportunistische Erzielung höherer Renditen bei Akzeptanz höherer Risiken. Wir bei HQ Trust investieren in Hedgefonds vor allem als Alternative und Ergänzung zu Anleihen sowie zur Diversifikation.

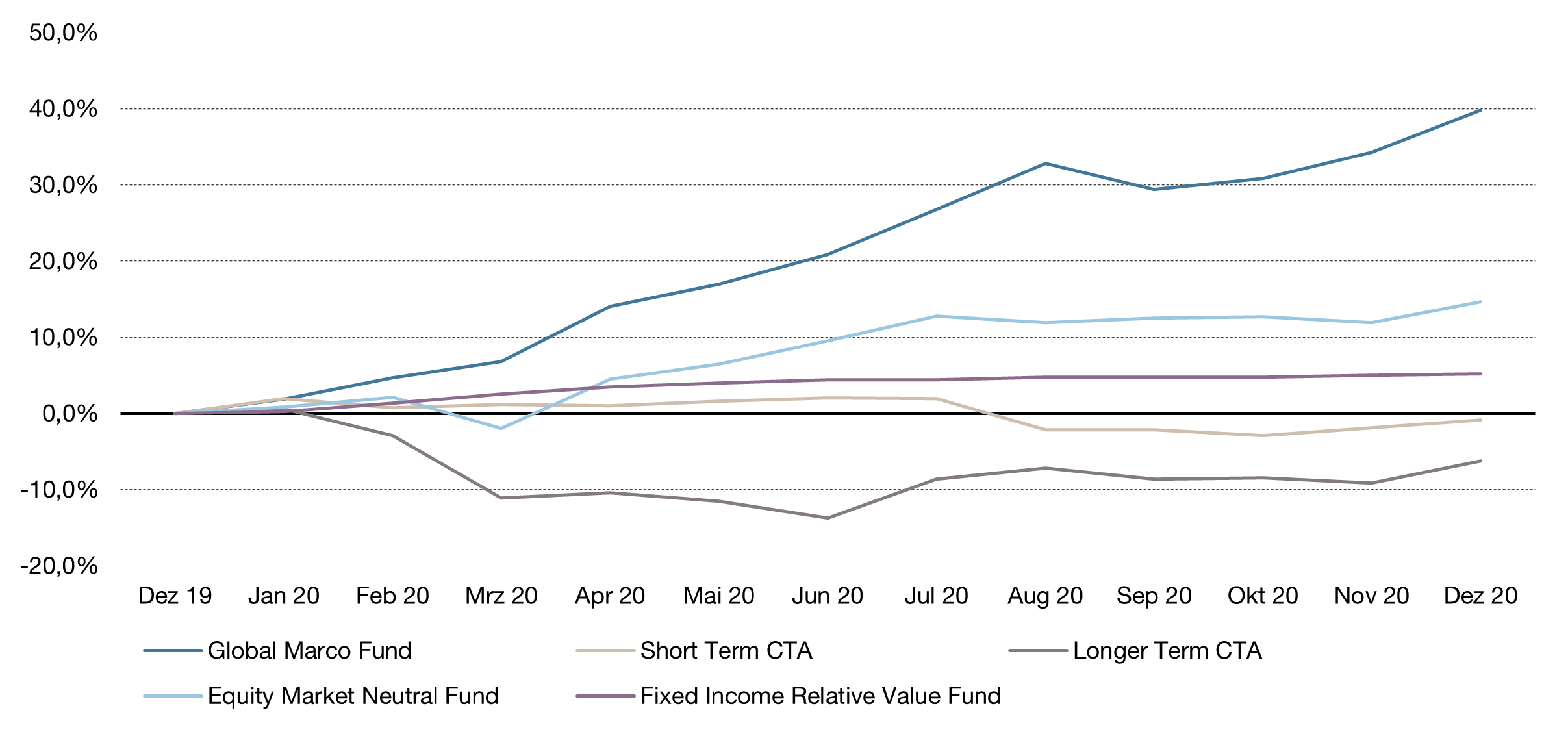

Wie haben denn Hedgefonds in der Coronakrise abgeschnitten?

Der Hedgefonds-Markt insgesamt hat in der Coronakrise höher einstellig abgegeben, sich danach aber wieder erholt. Trendfolger mit längeren durchschnittlichen Haltedauern haben sich bei den extremen Marktschwankungen schwergetan, quantitative Strategien mit kurzen Investitionszeiträumen gut abgeschnitten. Manche Global Macro Fonds konnten von fallenden Zinsen profitieren. Mit unseren Investments haben wir das Jahr 2020 klar im Plus abgeschlossen.

Abbildung 1: Entwicklung einzelner Hedgefonds aus unterschiedlichen Strategien im Jahr 2020, in US-Dollar

Quelle: HQ Trust, eigene Berechnungen.

Für welche Anleger sind Hedgefonds denn interessant?

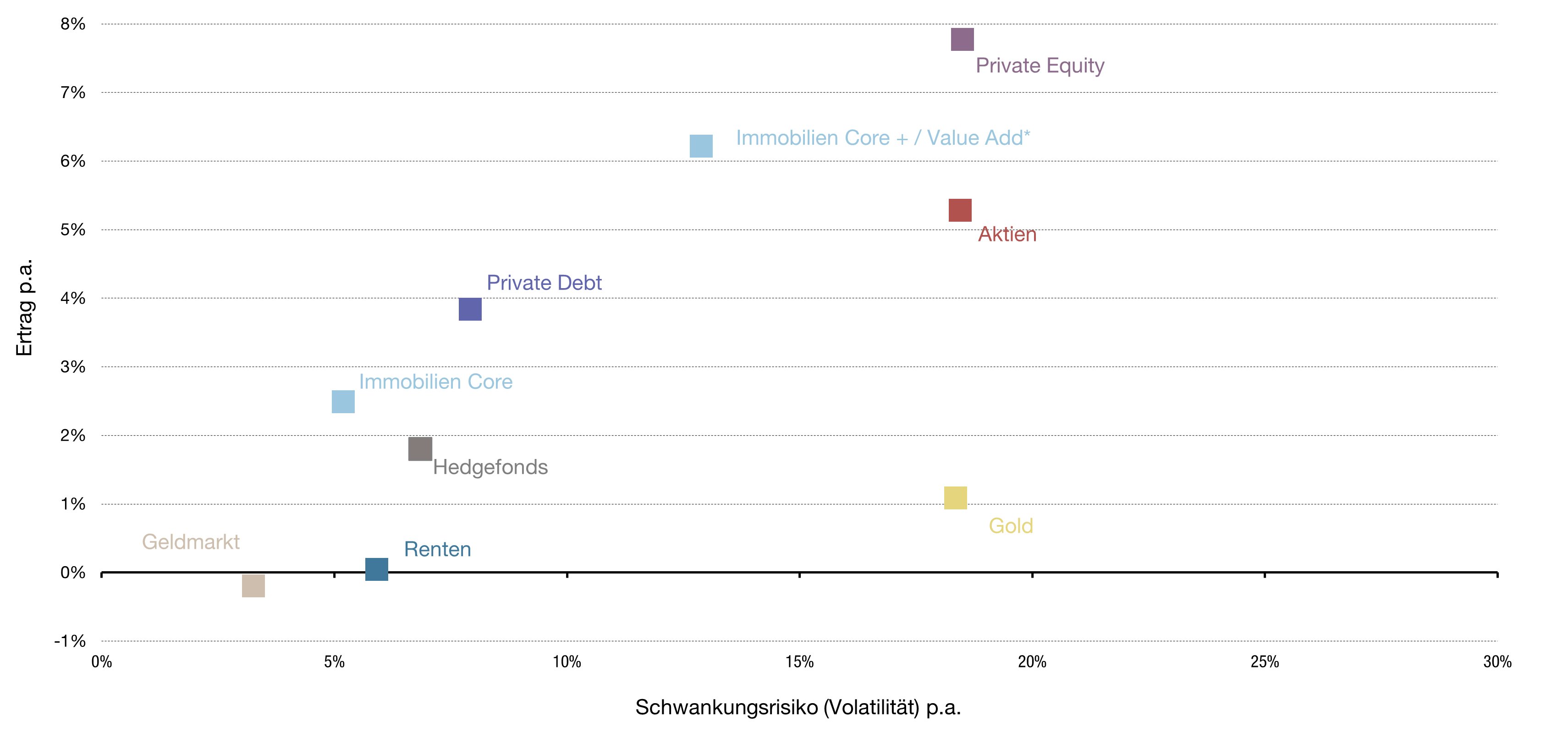

Im Bereich Anleihen werden wir in den kommenden Jahren mit sehr hoher Wahrscheinlichkeit sehr niedrige Renditen haben. Und wenn die Zinsen irgendwann wieder anziehen, wird es bei Anleihen zu Verlusten kommen. Daher sind Hedgefonds vor allem für Anleger interessant, die derzeit noch hohe Anleihe-Quoten haben und nach Alternativen dazu suchen sowie generell für Investoren, denen eine Dämpfung der Portfolioschwankungen wichtig ist.

Soll das heißen, dass sich Anleger besser komplett von Anleihen trennen sollten?

Nein. Anleihen werden auch in der Zukunft das Portfolio stabilisieren und hochbonitäre Rentenpapiere bieten nach wie vor die Funktion eines temporär sicheren Hafens. Anleger sollten sich aber über die Mischung der Anlageklassen Gedanken machen: Ein gewisses Maß an Liquidität bleibt wichtig und nicht alle Portfoliobestandteile sollten fallen, wenn es an den Aktienbörsen abwärts geht. Und da könnte beispielsweise ein Mix aus Renten, Gold und Hedgefonds besser sein als nur auf Anleihen zu bauen.

Wie finden Anleger denn gute Hedgefonds?

In den vergangenen Jahren hat sich die Spreu vom Weizen getrennt. Zu den Gewinnern zählen tendenziell etablierte Häuser, die sowohl auf erfahrene Manager wie auch auf gute Modell- und Trading-Plattformen zurückgreifen können. Allerdings ist es wenig sinnvoll, hier auf einzelne Produkte zu setzen. Aussichtsreicher ist ein Portfolio von Fonds, das in sich stabil ist und einen moderaten Ertrag erwirtschaftet. Zwei bis drei Prozent bei geringen Schwankungen können Anleger erwarten. Und in einer Nullzinslandschaft ist das durchaus attraktiv.

Abbildung 2: Projektionen: Langfristige Ertrags- und Schwankungsrisikokennzahlen verschiedener Anlageklassen, in Euro

Quelle: HQ Trust.

Wo bekomme ich ein solches Portfolio?

Beispielsweise bei uns. Zum Aufbau eines attraktiven Hedgefonds-Portfolios ist aufgrund der Komplexität der Anlageklasse eine langjährige Erfahrung notwendig: HQ Trust investiert seit vielen Jahren in diesen Bereich und verfügt über beste Beziehungen zu renommierten, häufig kapazitätsbegrenzten Managern sowie zu erfolgreichen Spin Offs.

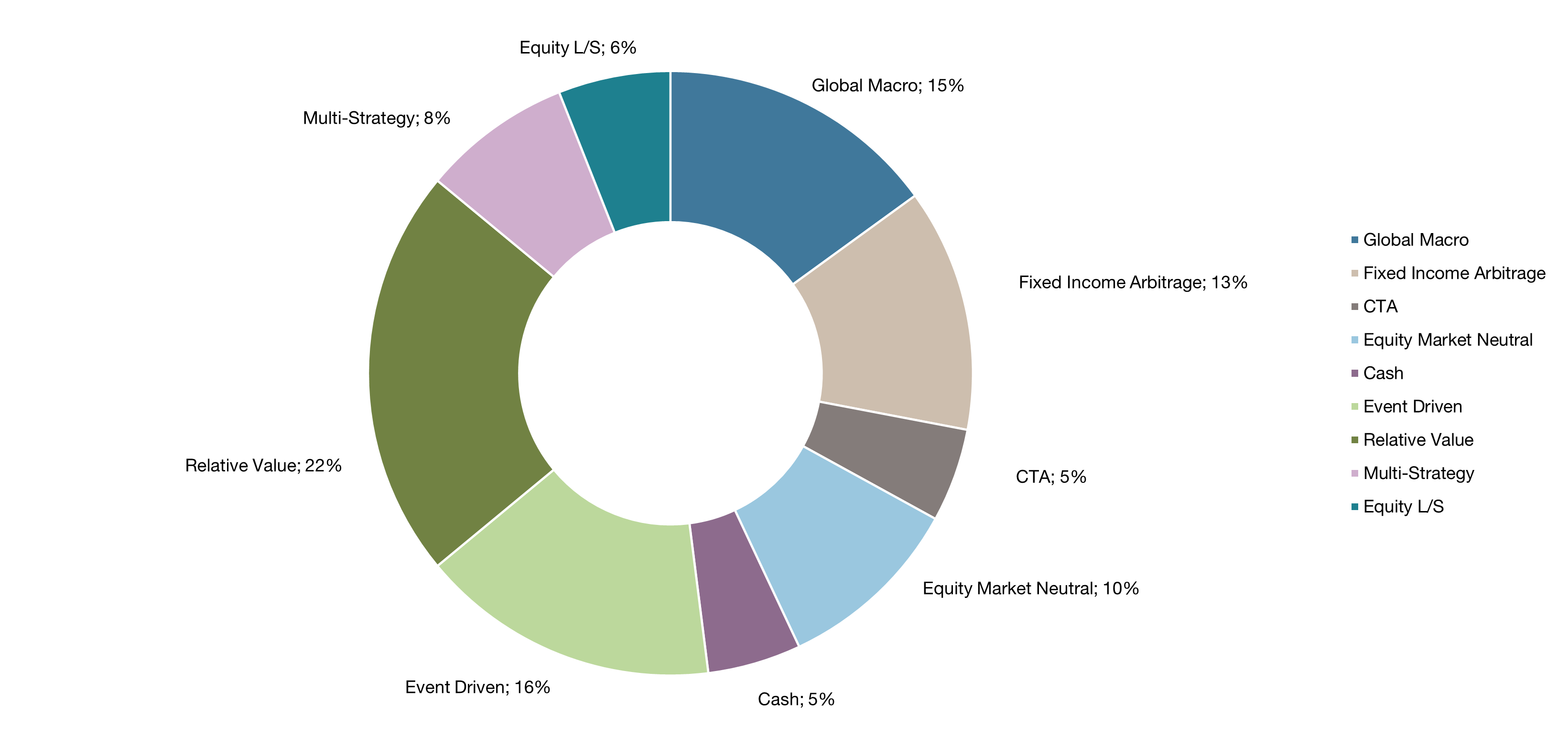

Wie gehen Sie bei der Auswahl eines Hedgefonds konkret vor?

Wir nutzen für das Erstscreening eine technologische Beratungs-Plattform und sprechen danach mit in die engere Auswahl kommenden Managern, die Mehrertrags-Potential aufweisen. Hierbei analysieren wir unter anderem, wie der Ertrag generiert wird und ob der Erfolg der Vergangenheit wiederholbar sein wird – sowohl vom Investmentansatz, den investierten Instrumenten als auch vom Team und der Firma her. Manche Anbieter haben bewiesen, dass sie langfristig erfolgreich sind. Wichtig ist auch der Portfoliogedanke: Hinzukommende Fonds sollen das existierende Portfolio optimal ergänzen. In der Summe soll ein Portfolio von Hedgefonds dann mit geringen Schwankungen einen moderat positiven Ertrag erwirtschaften.

Abbildung 3: Beispielhafte Strategie-Zusammensetzung eines Hedgefonds-Portfolios

Quelle: HQ Trust.

Wie hoch sind die Gebühren?

Da können schon 1-2 Prozent zusammenkommen. Es gibt zwar auch günstigere Produkte, aber das geht in der Regel auch zu Lasten der Qualität. Gute Manager haben ihren Preis, lohnen sich aber langfristig auch.

Zu HQ Trust

HQ Trust ist das Multi Family Office der Familie Harald Quandt. Wir kümmern uns um das Vermögen von Privatpersonen, Familien, Stiftungen und institutionellen Anlegern. Unser Team bietet Dienstleistungen in den Bereichen Family Office, Private Vermögensverwaltung, Alternative Investments und Beratungsdienstleistungen für institutionelle Anleger.

Das könnte Sie auch interessieren:

- Bitcoin: Ein Bestandteil der Asset Allokation? von Maximilian Kunz, Senior Analyst HQ Trust

- No Pain, no Gain: Ertrag kommt von Ertragen von Sven Lehmann, Fondsmanager HQ Trust

- Worauf es bei langfristiger Kapitalanlage ankommt von Dr. Thomas Neukirch, Leiter Strategische Asset Allokation und Hedgefonds HQ Trust

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.