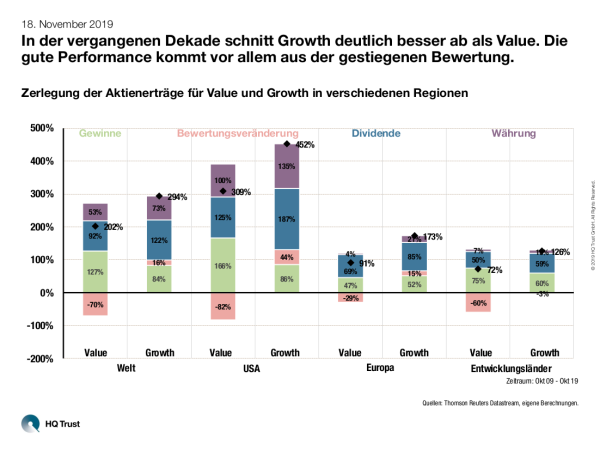

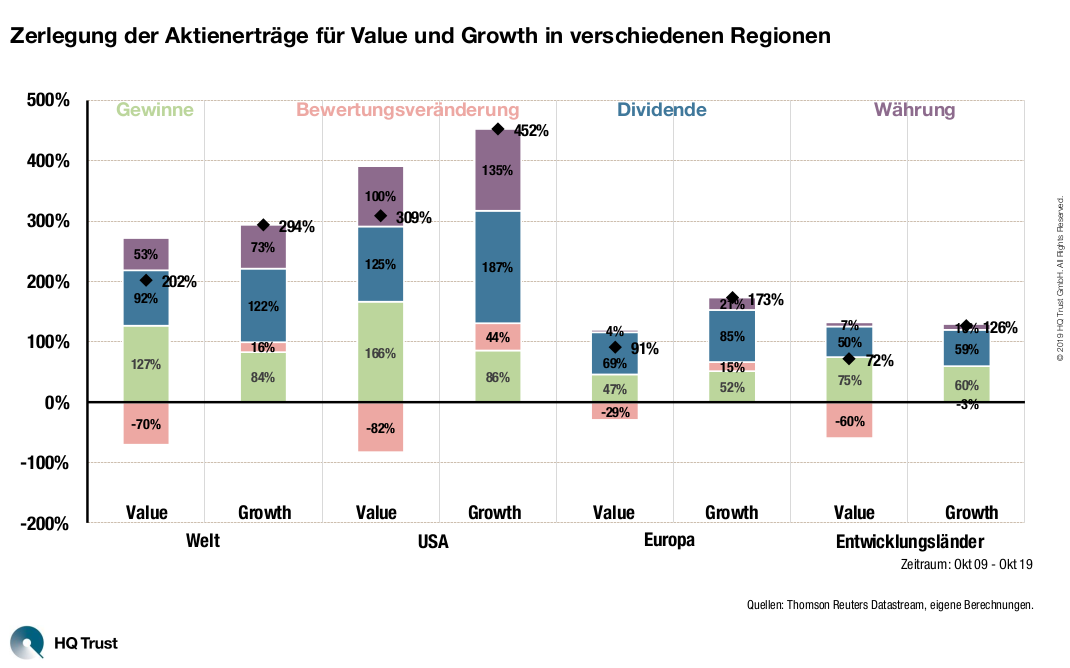

Value oder Growth? Blickt man auf die vergangene Dekade, fällt das Ergebnis recht eindeutig aus: Value hatte zwar gute Argumente, Growth aber die weitaus bessere Performance. Grund genug für Marcel Müller, sich die Erträge der beiden Anlagestile genauer anzuschauen: Woher kam die Outperformance von Growth?

In der vergangenen Dekade schnitt Growth deutlich besser ab als Value. Die gute Performance kommt vor allem aus der gestiegenen Bewertung.

Der Leiter des Portfoliomanagements bei HQ Trust hat die Wertentwicklung von Value und Growth in den unterschiedlichen Regionen analysiert und dazu die Performance in die vier Komponenten Gewinne, Bewertungsveränderungen, Dividende und Währung zerlegt. Seine (zum Teil überraschenden) Erkenntnisse:

- „In der vergangenen Dekade schnitt Growth deutlich besser ab als Value: Während die Wachstumsaktien weltweit auf ein Plus von 294 Prozent (14,7 Prozent p.a.) kamen, waren es bei den unterbewerteten Aktien „lediglich“ 202 Prozent (11,7 Prozent p.a.).“

- „In sämtlichen Regionen der Welt sieht das Ergebnis ähnlich aus. Besonders deutlich sind die Unterschiede in den USA mit einem annualisierten Jahresplus von 18,6 Prozent (Growth) sowie 15,1 Prozent (Value).“

- „In allen Regionen kommt der größte Anteil des Performanceunterschieds aus Bewertungsveränderungen: Value ist in allen Regionen günstiger geworden und Growth teurer.“

- „Beim Faktor Gewinnentwicklung, einer Eigenschaft, in der Anleger Growth-Aktien vorne vermuten würde, lag in den USA sowie den Entwicklungsländern allerdings Value zum Teil weit vor Growth.“

- „Dafür waren im Bereich Dividende, eigentlich ein Value-Thema, in allen Regionen die Growth-Aktien besser.“

Die Übersicht unserer Chart of The Week-Veröffentlichungen finden Sie hier. popup:yes

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quellen: Thomson Reuters Datastream, eigene Berechnungen.