Fondsmanager Sven Lehmann rechnet nach, wie unnormal sich die Aktienmärkte in den vergangenen knapp 100 Jahren entwickelt haben. Der Mathematiker zeigt die besten und schlechtesten Wochentage für Investments und dass nach einem Tag mit starken Kursbewegungen häufig ein weiterer Tag mit starken Kursbewegungen folgt.

Wie wenig normal(verteilt) die Aktienmärkte zuletzt waren, zeigt beispielsweise der 13. März dieses Jahres. Auf den ersten Blick ist an diesem Börsentag nicht viel geschehen, der Aktienindex DAX legte im Vergleich zum Vortag um knapp 0,8 Prozent zu. Allerdings waren die Schwankungen enorm: Am frühen Nachmittag notierte der Index noch neun Prozent im Plus um dann, gute zwei Stunden später, zwischenzeitlich sogar im Minus zu liegen.

Allerdings: Was ist eigentlich normal? Unter diesem Begriff versteht schließlich jeder Mensch etwas anderes. Immerhin gibt es in der Mathematik eine Normalverteilung. Und bei einer Betrachtung der täglichen logarithmischen Renditen zeigt sich auf den ersten Blick auch für Nichtmathematiker, dass diese Renditen nicht normalverteilt sind.

Logarithmische Tagesrenditen des S&P 500, in Prozent

Die Abbildung zeigt die Tagesrenditen des S&P 500 seit dem Jahr 1927. Im Mittel ist der US-Aktienindex in diesem Zeitraum an einem Handelstag um 0,015 Prozent beziehungsweise 1,5 Basispunkte gestiegen. Die Schwankung dieser Renditen liegt bei 1,183 Prozent. Auf Basis dieser beiden Angaben, kann ein Mathematiker die Normalverteilung berechnen.

Beim Vergleich der Normalverteilung mit der tatsächlichen Verteilung werden auf dem ersten Blick große Unterschiede deutlich. Beispielsweise liegen viel mehr Renditen dichter um den Mittelwert als bei der Normalverteilung. Entfernt man sich weiter vom Mittelwert, ist die Häufigkeit der Normalverteilung höher als beim tatsächlichen Ergebnis. Aber an den Rändern ändert es sich wieder. Dort treten wieder häufiger Ausreißer auf, als bei der Normalverteilung zu erwarten gewesen wären. Das sind die sogenannten „Fat Tails“.

Noch eindrucksvoller werden die Ergebnisse, wenn sich Anleger die Abweichungen noch einmal genau vor Augen führen: Tägliche Veränderungen von mehr als fünf Prozent im positiven oder negativen Sinne, sollten bei dieser Normalverteilung höchstens alle 300 Jahre auftreten. Doch innerhalb des Betrachtungszeitraums von nicht einmal 100 Jahren, gab es 65 Tage an denen der Index mehr als fünf Prozent gewann und 89 Tage, an denen er mehr als fünf Prozent verlor. Allein im März 2020 gab es diese Abweichungen im positiven oder negativen Sinne achtmal.

I don´t like Mondays

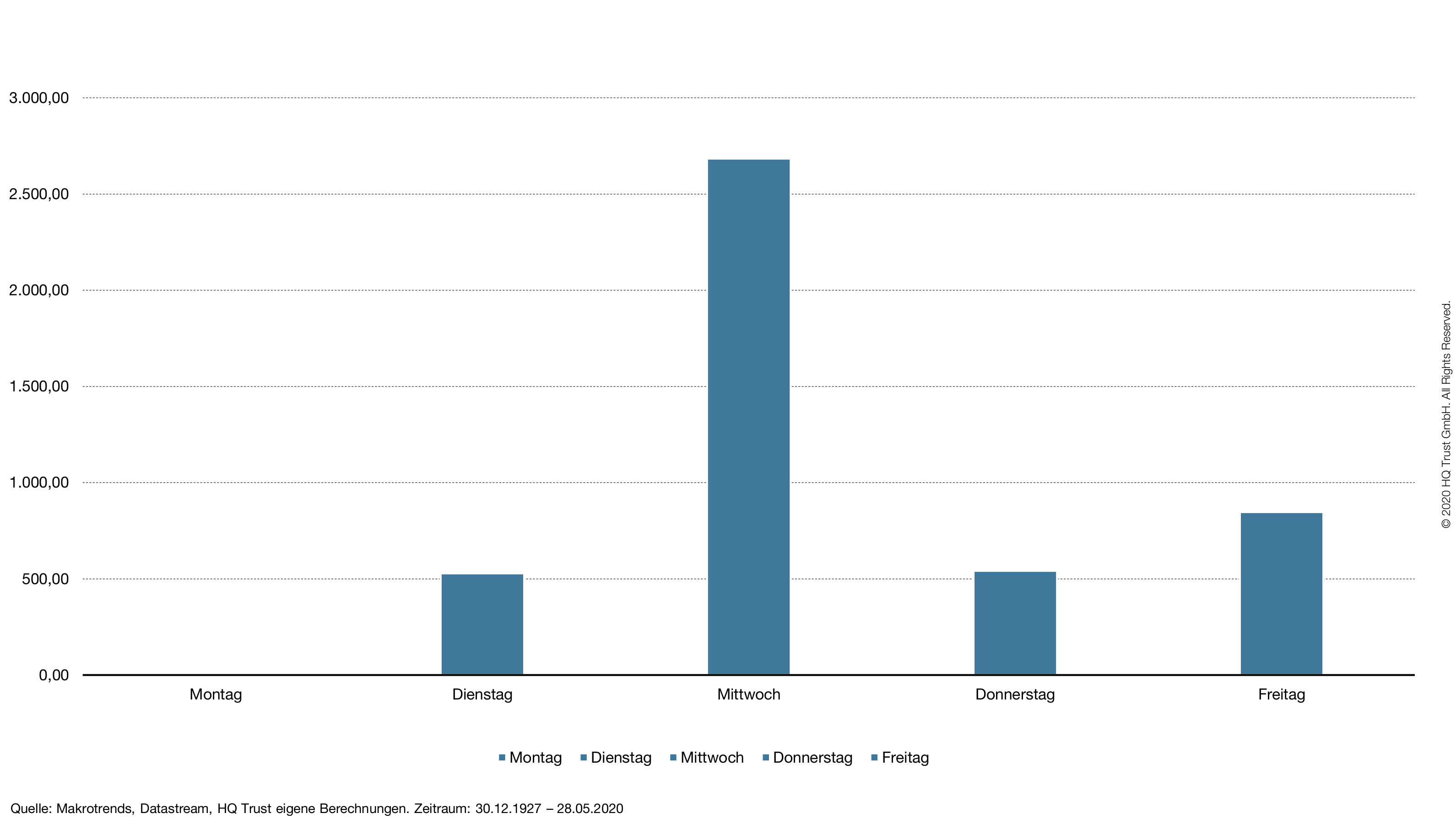

Wie wenig normalverteilt sich der Aktienmarkt entwickelt, zeigt auch der Blick auf die einzelnen Tage der Börsenwoche. Wie sich am positiven Mittelwert erkennen lässt, steigt der Aktienmarkt langfristig. Doch wie sieht es aus, wenn ein Anleger nur an einem Tag in der Woche investiert hätte? Nehmen wir dazu an, der Anleger hätte 100 Dollar und würde diese an jedem Montag in den S&P 500 Preisindex investieren. Konkret kauft er den Index zum Schlusskurs des Freitags und verkauft ihn zum Schlusskurs am Montag. Analog geht er auch an den anderen Wochentagen vor, Transaktionskosten werden bei dieser Berechnung nicht berücksichtigt. Startet man diese Strategie Ende 1927, ergibt sich folgendes Bild:

Was aus 100 Dollar bei einer Investition in den S&P 500 an nur einem Wochentag wurde

Das Erstaunliche: Der „Montags-Investor“ hat fast sein ganzes Kapital vernichtet. Von seinen 100 Dollar bleiben gerade einmal 55 Cent übrig. Alle anderen Investoren konnten ihre 100 Dollar dagegen deutlich vermehren. Am besten erging es dem „Mittwoch-Investor“, bei dem aus 100 Dollar stattliche 2684 Dollar geworden sind.

Kann ein solcher Unterschied noch Zufall sein? Hat der „Montags-Investor“ einfach nur großes Pech gehabt und der am Mittwoch besonderes Glück? Der Mathematiker hat auch hier Möglichkeiten, diesen „Zufall“ zu quantifizieren. Hierfür ist folgende Auswertung der Wochentage interessant:

Auswertung der täglichen (logarithmischen) Renditen für die Wochentage

Auf den ersten Blick fallen bei dieser Auswertung der negative Mittelwert und Median am Montag auf. Genauso spannend ist aber die Statistik zum Anteil über den Gesamtmedian. Die Zahl von 44,8 Prozent klingt nicht spektakulär, ist es aber. Schließlich liegt die Wahrscheinlichkeit einen Tag über beziehungsweise unter dem Median zu liegen, bei 50 Prozent.

In die Untersuchungen sind 4474 Montage eingeflossen, davon lagen 2006 unter dem Gesamtmedian und 2468 darüber (2006/4474 44,8 Prozent). Käme das Ergebnis vollkommen zufällig zustande, könnte man dies auch mit folgendem Experiment nachvollziehen: Man wirft eine „faire Münze“ 4474mal und es kommt nur 2006mal Zahl.

Mit Hilfe der Binominalverteilung kann der Mathematiker ausrechnen, wie wahrscheinlich es ist, dass höchstens 2006mal Zahl kommen würde. Das Ergebnis liegt bei erstaunlichen 0,00000000026 Prozent. Oder anders ausgedrückt 1:379.525.767.062. Es wäre demnach wahrscheinlicher im Kasino siebenmal hintereinander auf die richtige Zahl zu setzen.

Diese Auswertung lässt sich noch erweitern, indem man die Wochentage innerhalb der Monate unterscheidet:

Auswertung der täglichen logarithmischen Renditen nach Monat und Wochentag

Dabei fällt auf, dass der Median des Montags mit Ausnahme des Julis immer negativ ist. Zudem ist der Juli allgemein der beste Monat für die tägliche Entwicklung. Der beste Wochentag zum Investieren innerhalb eines Monats war dagegen ein Freitag im Dezember. Hier lagen immerhin 57,7 Prozent der Tage über dem Gesamtmedian.

Doch bei einer analogen Überprüfung wie beim Montag erkennen Anleger, dass dieses Ergebnis auch zufällig entstanden sein könnte. In die Untersuchung flossen 383 Freitage im Dezember ein, davon lagen 221 über den Gesamtmedian. Die Wahrscheinlichkeit dafür, dass zufällig mindestens 221 positiv sind, ist 0,106 Prozent oder 1:939. Dies ist deutlich weniger als bei der Montagsrechnung.

An Tagen wie diesen

Zum Abschluss eine weitere Auswertung: Wie sieht es mit dem Folgetag aus, wenn ein Tag besonders gut beziehungsweise schlecht war? Für die Untersuchung wurden die Renditen in Dezile eingeteilt, wobei das Dezil 1, die zehn Prozent schlechtesten Tage enthält und Dezil 10 die zehn Prozent besten Tage.

Entwicklung des nächsten Tages in Abhängigkeit der Rendite des Vortages

Nehmen wir zunächst die Extrem-Dezile 1 und 10 aus der Analyse heraus, so folgen auf schlechtere beziehungsweise bessere Tage im Schnitt ebensolche Tage. Konkret ist der Mittelwert negativ, wenn die Rendite des Vortages in den Dezilen 2 bis 4 lag. War der Vortag dagegen von der Rendite so gut, dass er sich in die Dezile 8 oder 9 einordnen lässt, lag nicht nur der Mittelwert mit 0,096 Prozent und 0,090 Prozent deutlich über dem Gesamtmittelwert von 0,015 Prozent, sondern weicht auch der Anteil über dem Median mit 55,3 Prozent sowie 54 Prozent deutlich nach oben ab. Das ist der bekannte Momentumeffekt.

Aber viel interessanter sind die Extrem-Dezile 1 und 10. Denn auf solche Tage, an denen die Rendite besonders gut oder schlecht war, folgen wahrscheinlicher wieder Tage aus diesen Dezilen. Der Beleg: Insgesamt war der Vortag 2321mal im Dezil 1 und 2322mal im Dezil 10. War der Vortag im Dezil 1, folgte 879mal ein Tag aus dem Dezil 1 oder Dezil 10. War der Vortag im Dezil 10, folgte 695mal ein Tag aus Dezil 1 oder 10.

Alles Zufall? Auch hier rechnen wir nach: Wäre die Verteilung zufällig gleichverteilt, das heißt, die Wahrscheinlichkeit für jedes Dezil läge bei 10 Prozent, würde die Wahrscheinlichkeit, dass ein folgender Tag im Dezil 1 oder 10 liegt, 20 Prozent betragen. Auch hier verwendet man wieder die Binominalverteilung.

Nur können wir hier nicht mehr die „faire Münze“ verwenden, da die Erfolgswahrscheinlichkeit nicht bei 50, sondern nur bei 20 Prozent liegt. Daher nehmen wir ein Gefäß, in dem sich 80 weiße (Dezil 2 bis 9) sowie 20 schwarze (Dezil 1 oder 10) Kugeln befinden, ziehen eine Kugel, notieren uns die Farbe und legen sie zurück.

Die Wahrscheinlichkeit, dass wir bei 2322 Wiederholungen mindestens 695 schwarze Kugeln haben, beträgt rund 4.02753×10-30. Das bedeutet: Nach dem Komma sehen wir zunächst 29 Nullen und erst dann die Ziffern 402753. Oder noch einmal anders ausgedrückt 1: 248.291.086.576.755.000.000.000.000.000. Um auch diese Zahl ein wenig anschaulich zu machen: Es wäre wahrscheinlicher, dass beim Wurf mit einer „fairen Münze“ 97mal hintereinander Zahl käme. In einem solchen Falle hätte sicher jeder Zweifel, dass es sich um eine faire Münze handelt.

Fazit

In diesem Artikel haben wir gezeigt, wie „unnormal“ sich die Aktienmärkte seit dem Jahr 1927 entwickelt haben und dass Renditen keineswegs gleichverteilt sind. Besonders deutlich wird dies beim Blick auf die besten und schlechtesten Wochentage für Investments, bei dem der Montag hinter allen anderen Tagen der Woche deutlich zurückbleibt: Anleger, die nur an diesem Tag investiert gewesen wären, hätten nahezu ihr komplettes Kapital verloren.

Bedeutet dies, dass Anleger nur auf den besten Tag der Woche, den Mittwoch, setzen sollten? Oder dass sie zumindest immer am Dienstagmorgen einsteigen und am Freitagabend wieder verkaufen sollten, um den Montagseffekt zu vermeiden?

Lieber nicht! Zum einen wäre es mit Blick auf die anfallenden Gebühren ohnehin keine außerordentlich rentable Strategie gewesen. Denn bekanntlich macht „Hin und Her ja die Taschen leer“. Und zum anderen gibt es auch bei solchen Strategien Zeiten, in denen sie besser und solche, in denen sie schlechter beziehungsweise gar nicht funktionieren: Der Montagseffekt hatte seinen Hochpunkt Ende der 1960er Jahre … und hat sich dann sogar umgekehrt: In den 1990er Jahren war der Montag besser sowohl vom Median als auch von der Anzahl der Montage, die über dem Gesamtmedian lagen.

Montagseffekt im Zeitverlauf, rollierende Zehnjahreszeiträume.

Das bedeutet, dass solche Effekte verschwinden, wenn sie erkannt werden. Genauso gut können sie natürlich erneut auftreten, wenn sie über längere Zeiträume nicht funktioniert haben. Schließlich ist der Finanzmarkt keine Naturwissenschaft mit festen vom Menschen unabhängigen Gesetzen, denn die Preisbildung wird durch die Teilnehmer beeinflusst. Dies ist keine neue Erkenntnis, denn schon Newton sagte: „Ich kann zwar die Bahn der Gestirne auf Zentimeter und Sekunde berechnen, aber nicht, wohin eine verrückte Menge einen Börsenkurs treiben kann.“

Daher ein wichtiger Tipp: Basieren Sie Ihre Entscheidungen nicht nur auf das Ergebnis für einen gesamten und meist sehr langen Zeitraum. Es ist wichtig sich einzelnen Phasen anzuschauen, meist helfen rollierende Zeiträume.

Zudem sollten Anleger bei ihren Transaktionen im Hinterkopf behalten, dass es nach Tagen mit starken Kursbewegungen auch am nächsten Tag wahrscheinlicher ist, dass es starke Kursbewegungen gibt. Zumal die vergangenen Wochen uns dies wieder einmal eindrucksvoll vor Augen geführt haben – und das nicht nur am 13. März.

Zu HQ Trust

HQ Trust ist das Multi Family Office der Familie Harald Quandt. Wir kümmern uns um das Vermögen von Privatpersonen, Familien, Stiftungen und institutionellen Anlegern. Unser Team bietet Dienstleistungen in den Bereichen Family Office, Private Vermögensverwaltung, Alternative Investments und Beratungsdienstleistungen für institutionelle Anleger.

Das könnte Sie auch interessieren:

- "So schlimm wird es nicht kommen" von Dr. Michael Heise, Chefökonom HQ Trust

- Globale Aktien: Woher die unterschiedliche Bewertung kommt von Sven Lehmann, Fondsmanager HQ Trust

- Auswirkungen des Coronavirus auf den Bereich Infrastruktur von Kristina Chorna, Co-Leiterin Immobilien und Infrastruktur HQ Trust