Unter Berücksichtigung der individuellen Kundenanforderungen den besten Vermögensverwalter finden – auch das gehört zu den Aufgaben eines Multi Family Office. Bei HQ Trust führen in der Regel fünf Schritte zum Ziel.

Auf den ersten Blick erscheint es leicht, den passenden Vermögensverwalter zu finden. Performance-Ranglisten gibt es im Internet massenhaft. Zum Teil sind die Informationen sogar kostenlos erhältlich und enthalten in manchen Fällen sogar Auswahlkriterien wie Risikomanagement oder Kosten. Ein Klick auf die Adresse ganz oben – fertig.

Fertig? Mindestens einen Nachteil hat diese schnelle Recherche: Sie kann die individuellen Anforderungen oftmals nicht in ausreichendem Maße berücksichtigen. Der Vermögensinhaber legt besonderen Wert auf Nachhaltigkeit? Aktien aus den Schwellenländern sollen übergewichtet werden? Oder deutsche Staatsanleihen komplett gemieden? Solche Kriterien sehen die Ranglisten nicht vor.

Zudem fallen beim starren Blick auf die Performance vergangener Tage wichtige Auswahlkriterien über Bord. Kosten und Wertentwicklung sind zwar ein erster Anhaltspunkt für Bewertungskriterien. Aber es steckt viel mehr hinter der Auswahl des passenden Vermögensverwalters.

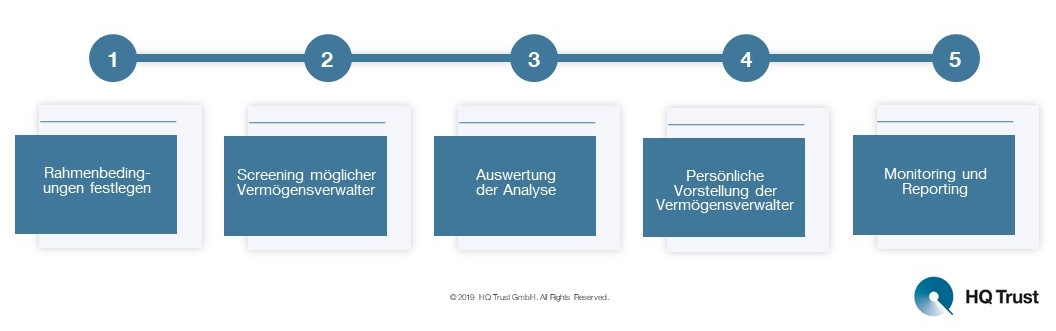

HQ Trust verwendet bei der Selektion einen stringenten Prozess, der aus mindestens fünf Schritten besteht.

Schritt 1: Rahmenbedingungen festlegen

Im ersten Schritt geht es um die spezifischen Rahmenbedingungen des Mandanten: Handelt es sich um eine Privat- oder eine juristische Person? Welches Volumen soll angelegt werden – und in welcher Währung? Wie risikobereit ist der Kunde, und welche Ziele verfolgt er mit seinen Anlagen? Über welchen Anlagehorizont verfügt der Mandant? Bestehen besondere Liquiditätserfordernisse?

Die vereinbarten Rahmenbedingungen inklusive Strategischer und Taktischer Asset Allokation sorgen bei der nachfolgenden Selektion des Verwalters für Transparenz und Vergleichbarkeit: Ausgehend von den Wünschen des Kunden wird zunächst ein Vorschlag für das jeweilige Anforderungsprofil erarbeitet.

Denn wenn der Vermögensverwalter und die handelnden Personen nicht zur individuellen Ausganslage der Familie sowie ihren Wünschen und Zielen passen, ist die Zusammenarbeit nicht sinnvoll. Kurz gesagt: Ziel von HQ Trust ist es, den passenden Vermögensverwalter für den Kunden zu finden und nicht einen guten Asset Manager über zu strenge Restriktionen an das Mandat anzupassen.

Schritt 2: Screening möglicher Vermögensverwalter

Auf Basis der festgelegten Rahmenbedingungen analysiert HQ Trust im ersten Schritt über eine hauseigene Datenbank potenzielle Vermögensverwalter in einem systematischen und umfassenden Prozess. In diesem Rahmen werden neben Informationen über das Unternehmen, dessen Investmentphilosophie und -prozess auch die Gebühren und die Performance unter die Lupe genommen. Darüber hinaus wird auch das Risikomanagement des Vermögensverwalters auf den Prüfstand gestellt. Diese Informationen werden anhand eines umfangreichen Fragebogens festgehalten, der die Vergleichbarkeit der einzelnen Vermögensverwalter gewährleistet.

Im Anschluss an die Analyse führt HQ Trust vertiefende Gespräche mit zumeist vier bis sechs in Frage kommenden Adressen – mit besonderem Augenmerk auf den Investmentprozess, das Risikomanagement und die Entscheidungsgremien. Zu den wichtigen Fragen zählt auch, an wie vielen Personen der Anlageprozess hängt und wer die Investmententscheidungen innerhalb des Portfoliomanagements trifft: Was passiert, wenn eine Schlüsselperson das Unternehmen verlässt?

Schritt 3: Auswertung der Analyse

Am Ende des Screenings stehen umfangreiche Informationen über die geeigneten Vermögensverwalter – was sie auszeichnet, wo sie sich von der Konkurrenz abheben und wo ihre Stärken und Schwächen liegen – zur Verfügung.

Mit der Zusammenfassung dieser detaillierten Analysen enthält der Kunde eine vergleichende Ausarbeitung. Hierbei wird ein Scoring-Verfahren genutzt, um dem Kunden ein Höchstmaß an Objektivität und Vergleichbarkeit zu garantieren. Die Gewichtung der einzelnen Bausteine erfolgt dabei nach den Wünschen und Vorgaben des Kunden.

Schritt 4: Persönliche Vorstellung der Vermögensverwalter

Im nächsten Schritt stellen sich die in Frage kommenden Vermögensverwalter - beim potenziellen Kunden vor: Im Gespräch, das HQ Trust begleitet, geht es neben einem ersten Kennenlernen auch um individuelle Anforderungen, wie etwa Nachhaltigkeit oder weitere Themen, welche die Familie beschäftigen.

Auf Seiten des Vermögensverwalters nehmen in aller Regel ein Relationship Manager, sowie ein Portfoliomanager teil. Hinzu kommen eventuell noch Experten für Themen, an denen der Kunde besonderes Interesse hat, wie etwa Schwellenländer oder Rohstoffe. Am Ende trifft der Mandant gemeinsam mit HQ Trust die finale Entscheidung.

Schritt 5: Monitoring und Reporting

Mit der Auswahl des Vermögensverwalters ist die Aufgabe von HQ Trust noch längst nicht beendet: Die entscheidende Frage ab dem Zeitpunkt der Mandatierung ist, ob der Asset Manager genauso vorgeht, wie es vom Kunden gewünscht und erwartet wird. Um das einschätzen zu können, hat HQ Trust in der Regel täglichen Zugriff auf die Portfolien und erhält detaillierte Informationen über deren Positionierung. Auf diese Weise wird auch sichergestellt, dass im Portfolio nur Risiken eingegangen werden, die Kunde und Manager langfristig als sinnvoll erachten.

Großer Vorteil für den Kunden ist das laufende Monitoring, das er je nach Wunsch monatlich bis quartalsweise erhält. Denn welcher vermögende Kunde hat die Zeit, bei fünf oder sechs Vermögensverwaltern ständig alle Zahlen im Blick zu haben und auch unterjährig eine Einschätzung abgeben zu können, ob der Vermögensverwalter in Sachen Risiko und Ertrag planmäßig unterwegs ist? Oder ob es zu Klumpenrisiken bei Einzeltiteln kommt, da jeder der Asset Manager in die gleichen Titel investiert? Zudem wird sich regelmäßig intensiv mit dem Vermögensverwalter ausgetauscht und das Gespräch gesucht: Wo läuft es gut, wo ist das nicht der Fall?

Ein weiterer Pluspunkt

Weiterer Vorteil der Selektion durch ein Multi Family Office wie HQ Trust ist die Verhandlung der Kosten. Geht der Kunde selbst auf den Vermögensverwalter zu, bekommt er in aller Regel ein anderes Angebot, als wenn HQ Trust das für ihn übernimmt. Da aus Sicht des Vermögensverwalters HQ Trust in Gänze hinter einer solchen Anfrage steht, kann es zu einer signifikanten Abweichung der Gebühren nach unten kommen – ein weiterer Grund, warum es für Kunden sinnvoll sein kann, mit einem Partner zusammenzuarbeiten, der durch die Bündelung seiner Kunden mit einer starken Stellung am Markt auftritt.

Zum Autor

Simon Janßen ist seit 2018 an unserem Standort in Düsseldorf tätig. Als Kundenberater verantwortet er die ganzheitliche Beratung und Betreuung von Privatkunden und Unternehmerfamilien. Ein Schwerpunkt seiner Tätigkeit ist die generationsübergreifende Strukturierung und Steuerung komplexer Vermögen.

Zu HQ Trust

HQ Trust ist das Multi Family Office der Familie Harald Quandt. Wir kümmern uns um das Vermögen von Privatpersonen, Familien, Stiftungen und institutionellen Anlegern. Unser Team bietet Dienstleistungen in den Bereichen Family Office, Private Vermögensverwaltung, Alternative Investments und Beratungsdienstleistungen für institutionelle Anleger.

Das könnte Sie auch interessieren:

- 6 Schritte zur richtigen Vermögensverwaltung von Alexandra Kämper und Kerstin Rasch, Kundenberatung, HQ Trust.

- Asset Protection: So schützen Sie Ihr Vermögen von Helmut Quast, Kundenberater, Managing Partner, HQ Trust.

- Wie die Portfoliokonstruktion unnötige Risiken vermeidet von Maximilian Kunz, Portfoliomanagement, HQ Trust.