Eine viel einfachere Strategie als das Investieren nach der 200-Tage-Linie gibt es nicht. Die Ergebnisse sind beeindruckend – allerdings gibt es auch einen Haken.

In der Finanzwelt gibt es eine Linie, die den Unterschied macht: die sogenannte 200-Tage-Linie. Deren Berechnung ist gar nicht kompliziert. Dazu benötigen Investoren lediglich die Schlusskurse der vergangenen 200 Tage – beispielsweise von einem Aktienindex wie dem Dax oder dem S&P 500. Diese 200 Schlusskurse werden addiert und daraus der Mittelwert gebildet.

Und die Investmentstrategie? Ist genauso einfach. Der Investor muss lediglich nachsehen, ob sich der aktuelle Kurs über oder unter diesem Mittelwert befindet. Ist er drüber, wird investiert. Fällt er darunter, steigt der Investor wieder aus. Was sehr einfach klingt (und es auch ist), bringt erstaunliche Ergebnisse.

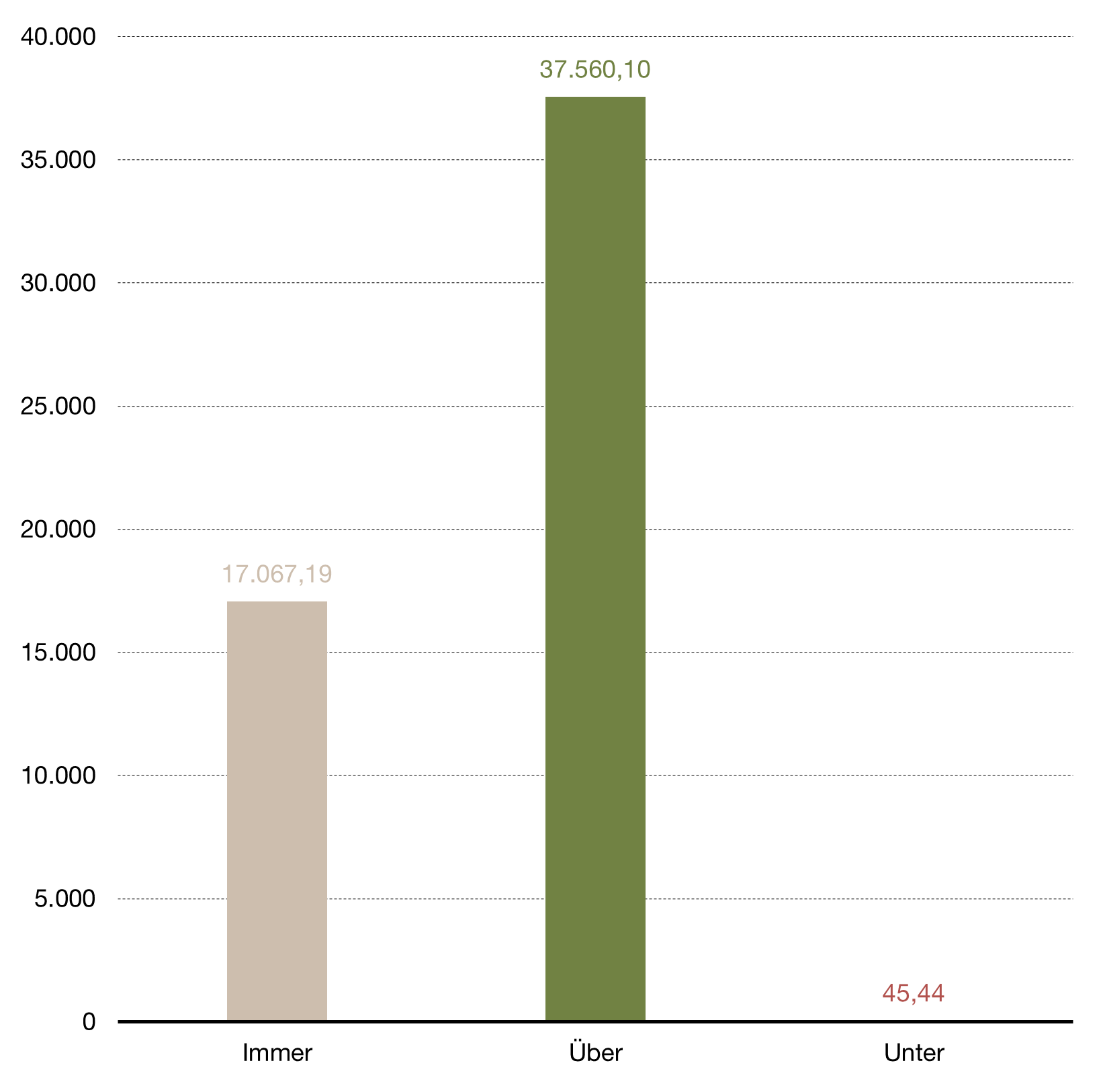

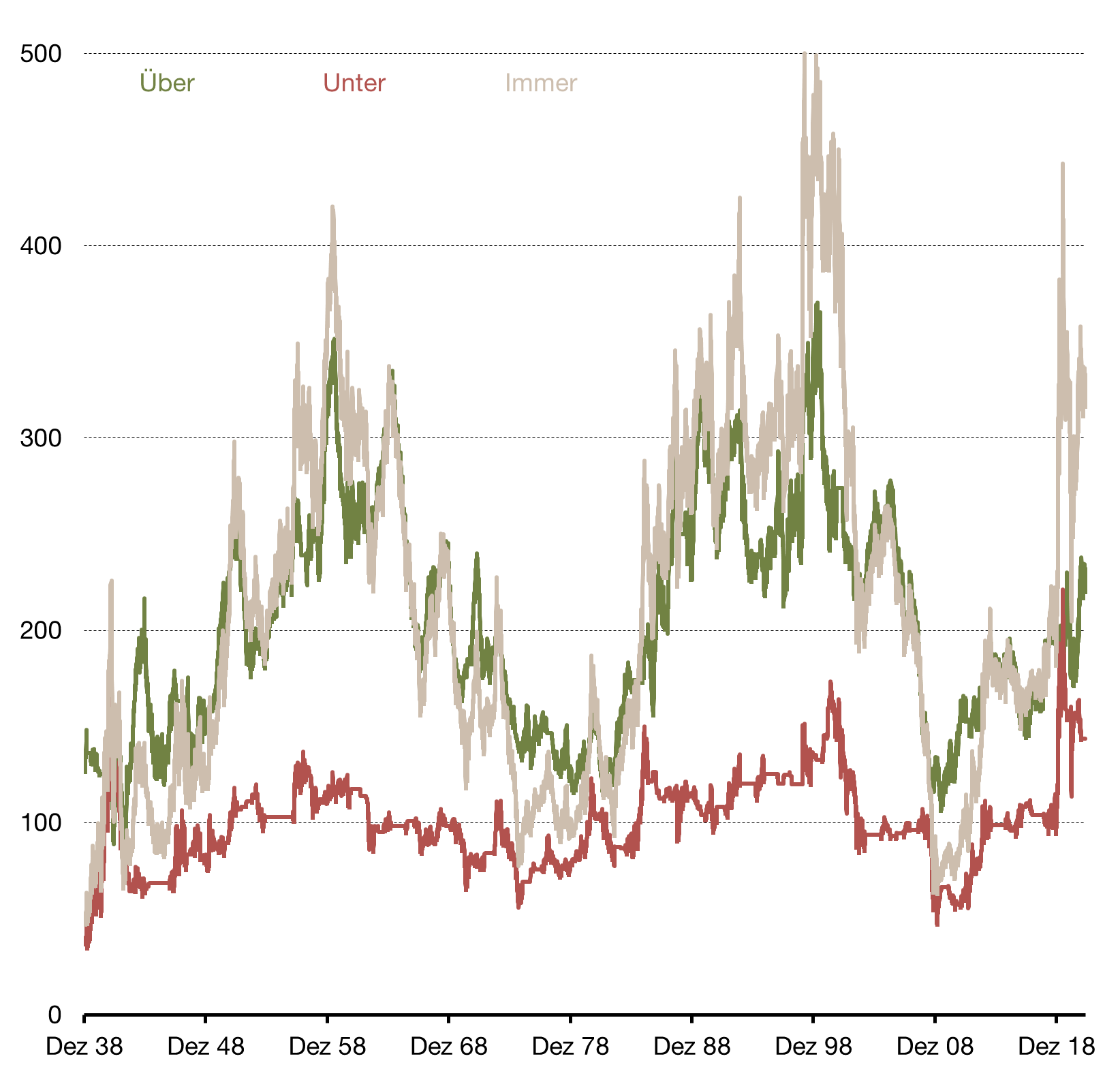

Wie groß der Unterschied ist, je nachdem ob ein Anleger „oben“ oder „unten“ investiert, zeigt unsere Beispielrechnung: Ein Anleger besitzt ein Startkapital von 300 Dollar, das er gleichmäßig auf drei Depots aufteilt. Jedes startet also mit 100 Dollar. Das erste Portfolio, nennen wir es „Immer“ investiert die 100 Dollar in den S&P 500 und lässt sie – wie schon der Name sagt – immer investiert.

Das zweite Portfolio – es heißt „Über“ –, ist nur investiert, wenn der Schlusskurs des Vortags über der 200-Tage-Linie lag. Das dritte, wir nennen es „Unter“, investiert nur, wenn der gestrige Schlusskurs unter der 200-Tage-Linie lag. Dividenden werden bei unserer Berechnung nicht berücksichtigt, lediglich die Preisentwicklung des S&P. Alle drei Portfolios starten am 31.12.1928.

Wertentwicklung der Portfolios „Immer“, „Über“, und „Unter“

Quelle: Makrotrends, Refinitiv, eigene Berechnungen.

Nun nach einem Dornröschenschlaf von gut 92 Jahren werfen wir wieder einen Blick in die Portfolios und stellen fest, dass das Portfolio „Immer“ einen Wert von 17.069,17 Dollar hat. Kein schlechtes Ergebnis: Dies entspricht immerhin einer jährlichen Verzinsung von 5,7%.

Interessanter sind aber die Depotwerte von „Über“ und „Unter“. Das Depot „Über“ hat nach 92 Jahren einen Wert von 37.560,10 Dollar – also deutlich mehr als das dauerhaft investierte Portfolio. Die jährliche Verzinsung liegt bei „Über“ bei 6,6%. Dafür sieht es im Portfolio „Unter“ nicht so gut aus, dessen Wert beläuft sich mal gerade noch auf 45,44 Dollar. Die jährliche Performance von „Unter“ beträgt also -0,9%.

Große Unterschiede bei Volatilität und investierter Zeit

Bei der Berechnung der jährlichen Verzinsung wurde der ganze Zeitraum seit 1928 einbezogen. Dabei war das Portfolio „Über“ nur knapp 62 Jahre investiert und das Portfolio „Unter“ 30,5 Jahre. Passt man die jährliche Verzinsung auf den tatsächlich investierten Zeitraum an, ergibt sich eine jährliche Verzinsung von 10,1% bei „Über“ und -2,5% bei „Unter“.

Interessante Erkenntnisse ergeben sich auch bei den Berechnungen der Schwankungen (Volatilität) der drei Portfolios, angepasst auf den investierten Zeitpunkt. Demnach kommt das Portfolio „Immer“ auf eine jährliche Volatilität von 19,1%. Beim Portfolio „Über“, das eine höhere Wertsteigerung hat, liegt die Volatilität nur bei 15,0%. Dafür ist die Volatilität bei „Unter“ mit 25,4% am höchsten.

Wie viele Transaktionen sind notwendig?

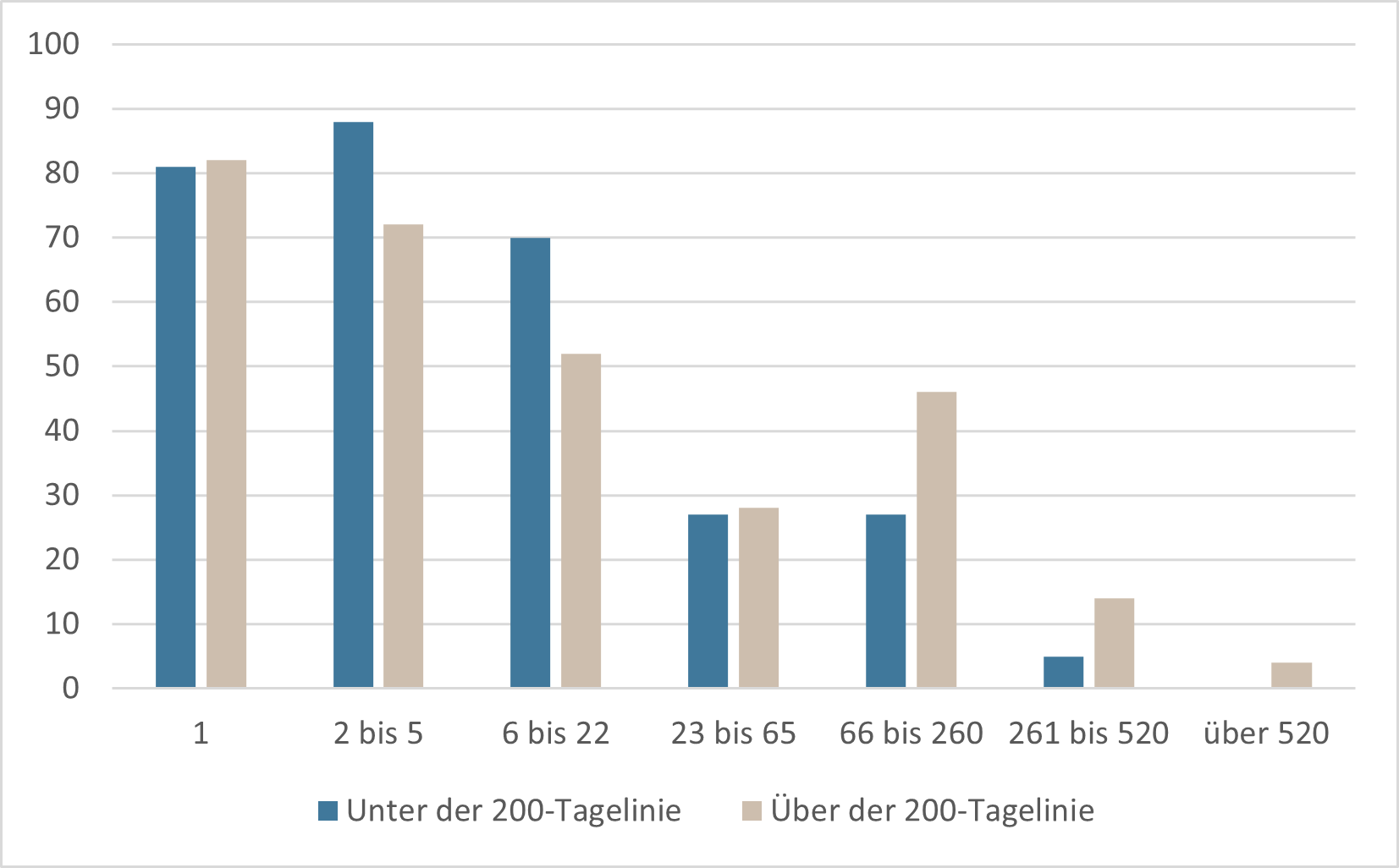

Bei der Berechnung wurden außer den Dividenden auch keine Transaktionskosten angesetzt. Eine Transaktion wäre schließlich jedes Mal erforderlich, wenn der aktuelle Kurs die 200-Tage-Linie kreuzt. Über den gesamten Zeitraum von mehr als 90 Jahren sind es insgesamt 596 erforderliche Transaktionen, das bedeutet im Schnitt 6,5 Aktionen pro Jahr. Es gibt allerdings Jahre, in der keine Transaktion stattfand. Spitzenreiter auf der anderen Seite war das Jahr 2000 mit 21 Transaktionen: Befindet sich die 200-Tage-Linie nahe dem aktuellen Kurs, kann es passieren, dass man an einem Tag kauft und am nächsten wieder verkauft.

Verteilung der Zeiträume über und unter der 200-Tage-Linie

Quelle: Makrotrends, Refinitiv, eigene Berechnungen.

Daher lohnt sich ein Blick, wie lange die Phasen unter und über der 200-Tage-Linie dauern: Gut ein Viertel der Phasen dauern nur einen Tag. Ein weiteres Viertel liegt zwischen zwei und fünf Tagen. In den kürzeren Phasen treten die unter der 200-Tage-Linie häufiger auf. Ab einer Spanne von 23 Tage sind die Phasen über der 200-Tage-Linie in Überzahl. Die längste Phase unter der 200-Tage-Linie betrug 414 Tage – in der großen Depression von 21. März 1931 bis zum 5. August 1932. Die längste Phase über der 200-Tage-Linie lief vom 27. April 1944 bis zum 15. Juni 1946 und dauerte 640 Handelstage.

Zeit für ein Zwischenfazit: Es wäre zu schön, an dieser Stelle mit der Analyse Schluss zu machen. Was will man mehr: Die 200-Tage-Linie steht für ein einfaches Investment-Konzept, das fast 100 Jahre gut funktioniert hat. Da muss es doch einen Haken geben? Den gibt es.

Bei kürzeren Anlagezeiträumen schwanken die Ergebnisse stark

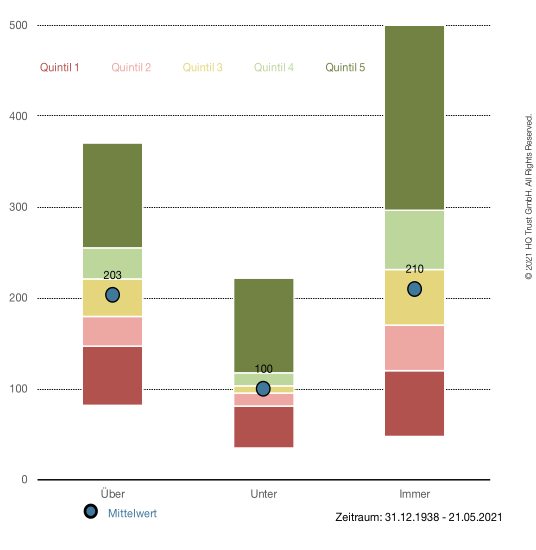

Da nicht jeder Investor sein Kapital 92 Jahre anlegen möchte, betrachten wir nun die Ergebnisse der einzelnen Portfolios für einen deutlich kürzeren Zeitraum: jeweils über rollierende 10 Jahre. Und da gibt es große Unterschiede. Schließlich gab es während des betrachteten Zeitraums mehrere Kriege, Wirtschaftskrisen und Blasen an den Kapitalmärkten.

Im Mittelwert über alle Zehnjahres-Zeiträume hinweg erzielte das Portfolio „Über“ 203 Dollar. „Unter“ lag im Mittel bei 100 Dollar und „Immer“ bei 210 Dollar – hier schnitt das dauerhaft investierte Depot also besser ab als „Über“.

Verteilung der Ergebnisse der einzelnen Portfolios nach 10 Jahren,

in US-Dollar

Quelle: Makrotrends, Refinitiv, eigene Berechnungen.

Noch interessanter als der reine Mittelwert sind allerdings die Verteilung aller Ergebnisse und die Berechnung, wie oft die Portfolios am Ende über 100 Dollar lagen. In diesen Fällen hätte der Investor zumindest keinen Verlust über die investierten 10 Jahre erlitten. Bei dem Portfolio „Über“ war dies in 99,5% der Zeiträume der Fall. Einen Verlust nach 10 Jahren gab es demnach nur sehr selten. Mit dem Portfolio „Immer“ lag der Anleger nur in 88,8% der Fälle über seinem ursprünglichen Einsatz. Und mit dem Portfolio „Unter“ konnten Investoren nur in knapp der Hälfte der Fälle (47,4%) am Ende der 10 Jahre den Ausgangsbetrag übertreffen.

Die Unterschiede zwischen den einzelnen Zehnjahres-Zeiträumen sind allerdings groß: Im besten Fall konnte man selbst mit diesem „schlechten“ Portfolio den Einsatz verdoppeln. War der Anleger in „Immer“ investiert, trat dies in 50% der Zeiträume ein – im besten Fall war sogar eine Verfünffachung des Einsatzes möglich. Mit dem Portfolio „Über“ konnten Anleger im besten Fall 370 Dollar erzielen. In 50% der Fälle hat man seinen Depotwert verdoppelt. Immerhin: Die Schwankungen in dem Portfolio „Über“ sind nicht so hoch wie bei „Immer“.

Wann war ein Portfolio besser als die anderen?

Die Depots „Über“ und „Immer“ lieferten sich meist ein Kopf-an-Kopf-Rennen. In 52,6% der Fälle lag „Über“ ganz vorne. „Immer“ schaffte es in 47,4% der Zehnjahres-Zeiträume ganz vorne zu liegen. Nur ganz selten – in 0,085% der Fälle – sicherte sich „Unter“ den Platz an der Sonne. Ansonsten war meist nur der letzte Platz für das Portfolio drin. Diesen belegte es in 98,7% der analysierten Zeiträume.

Höchstwerte erreichten die Portfolios in der Perioden nach dem zweiten Weltkrieg, vor dem Platzen der Dotcom-Blase und von 2009 bis 2019. Hier war dann auch das Portfolio „Immer“ am besten. Dies waren Phasen, in denen die Aktienmärkte meist nur eine Richtung kannten, und zwar nach oben. In diesen Zeiten befand sich der S&P 500 meist über der 200-Tage-Linie, in mehr als 80% der Tage war das der Fall. Im Durchschnitt über den gesamten Zeitraum lag diese Quote bei 67,6%. Unter 50% lag die Quote nur in der Phase der großen Depression und am Ende der 1970er Jahre.

Entwicklung der Portfolios über 10 Jahre im Zeitverlauf

Quelle: Makrotrends, Refinitiv, eigene Berechnungen.

Fazit

Was ist besser: „Über“ oder „Immer“? Dass „Unter“ nicht die beste Investment-Idee ist, ist klar. Auch bei dieser Analyse zeigt sich, dass Anleger beim Investieren einen langen Atem mitbringen sollten. Trotz der guten Ergebnisse und der langen Zeiträume gab es in der Auswertung immer wieder Phasen, in denen die Strategie nicht funktioniert hat – und diese Phasen konnten sehr lang sein.

Dennoch lässt sich festhalten, dass die Strategie „Über“ über lange Zeiträume gut funktioniert. Die Schwäche dieser Strategie sind Phasen, in denen es zu einem kurzen, heftigen Absturz kommt: Hier erfolgt der Ausstieg recht spät. Auch sehr kurzfristige, aber heftige Erholungen wie im März 2020 sind schlecht für die Strategie.

Da Prognosen bekanntlich schwierig sind, wenn sich diese auf die Zukunft beziehen – und es sich nur schwer prognostizieren lässt, wann Schwankungen wie im März 2020 auftreten, ist die „Immer“-Strategie am Ende vielleicht doch keine so schlechte Idee. Dies gilt zumindest für eine strategische Aktienquote. Bei taktischen Überlegungen ist ein Blick auf die 200-Tage-Linie aber sicherlich nicht verkehrt.

Zu HQ Trust

HQ Trust ist das Multi Family Office der Familie Harald Quandt. Wir kümmern uns um das Vermögen von Privatpersonen, Familien, Stiftungen und institutionellen Anlegern. Unser Team bietet Dienstleistungen in den Bereichen Family Office, Private Vermögensverwaltung, Alternative Investments und Beratungsdienstleistungen für institutionelle Anleger.

Das könnte Sie auch interessieren:

- Abwärts nach dem Aktiensplit von Maximilian Kunz, Senior Analyst HQ Trust

- Der Aktienmarkt ist nicht normal verteilt von Sven Lehmann, Fondsmanager HQ Trust

- Die Jahresendrallye ist kein Mythos von Maximilian Kunz, Senior Analyst HQ Trust