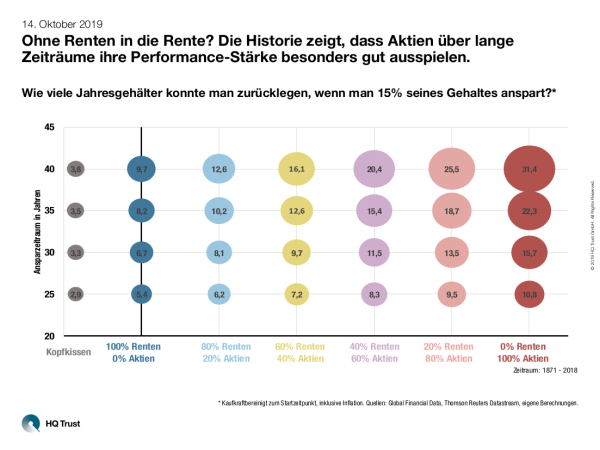

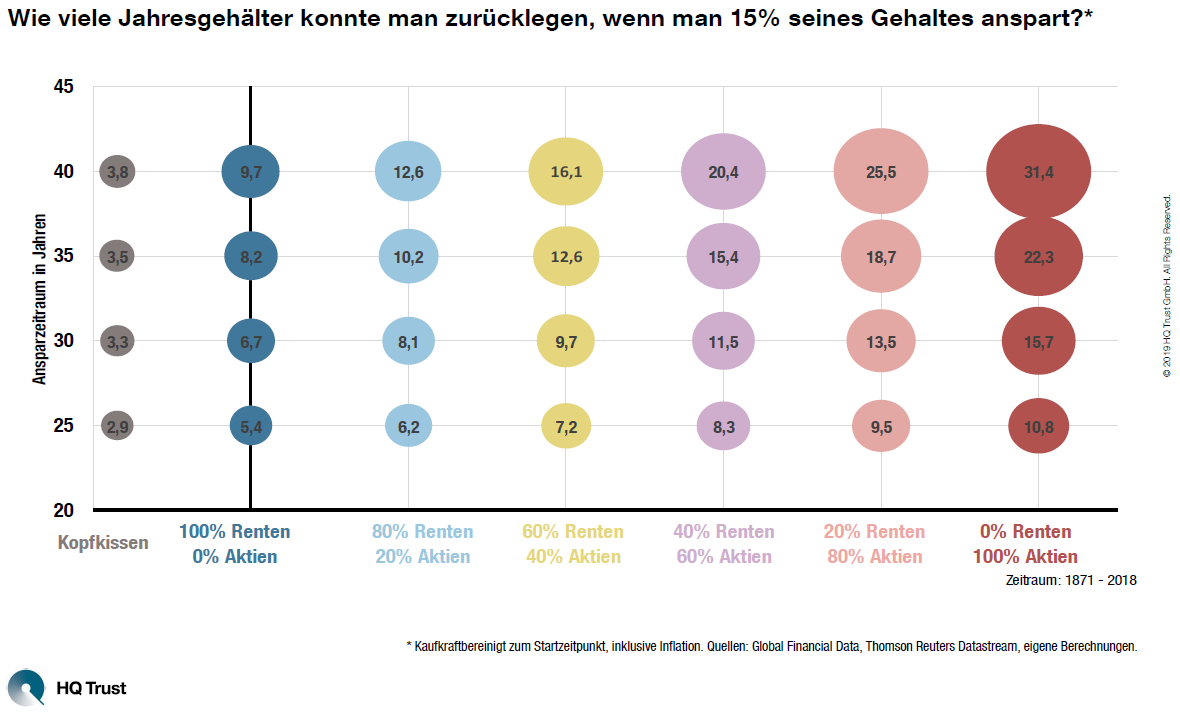

Dass sich Aktien für die Altersvorsorge ganz besonders lohnen, ist bekannt. Wie groß die Unterschiede beim langfristigen Sparen ausfallen, hat Sven Lehmann von HQ Trust analysiert – mit Daten aus den vergangenen 150 Jahren.

Ohne Renten in die Rente? Die Historie zeigt, dass Aktien über lange Zeiträume ihre Performance-Stärke besonders gut ausspielen.

Bei seiner Berechnung kam es dem Fondsmanager des „HQT Global Quality Dividend“ darauf an, wieviel sich der Sparer beim Rentenbeginn von diesem Geld leisten kann. Dazu traf er folgende Annahmen: Der Investor legt jedes Jahr 15 Prozent seines Gehaltes an, das mit der Inflation steigt. Das Ergebnis ist der Mittelwert aller Zeiträume und zeigt die Anzahl der Jahresgehälter mit der Kaufkraft des Startgehalts. Variiert wurden Ansparzeitraum und Allokation. Seine Erkenntnisse:

- „Wer sein Geld aus Angst vor Kurseinbrüchen zu Hause unter das Kopfkissen legt, hat nach 40 Jahren 3,8 Jahresgehälter angespart. Ein reiner Bondanleger kommt nach 40 Jahren im Schnitt immerhin auf 9,7 Jahresgehälter.“

- „Mischt der Investor Aktien bei, verbessert sich das Ergebnis signifikant: Bei 20 Prozent Aktien sind es 12,6 Jahresgehälter, bei 60 Prozent Aktien sind es bereits 20,4 Gehälter.“

- „Ein reines Aktiendepot hätte dem Sparer im Mittel satte 31,4 Jahresgehälter beschert: Die Aktienanlage spielt bei dem langen Zeitraum wegen des Zinseszinseffekts ihre Stärke besonders deutlich aus.“

- „Anleger sollten mit dem Sparen früh anfangen: Bei 25 Jahren sind es mit 10,8 Jahresgehältern deutlich weniger Geld als bei längeren Laufzeiten.“

- „Blickt man nicht in die Vergangenheit, sondern nach vorne, werden die Vorteile der Aktienanlage noch deutlicher: Denn in den vergangenen Dekaden gab es bei sicheren Staatsanleihen noch Zinsen, die positiv waren.“

Die Übersicht unserer Chart of The Week-Veröffentlichungen finden Sie hier. popup:yes

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quellen: Global Financial Data, Thomson Reuters Datastream, eigene Berechnungen.