Während die Volkswirte vor einem Jahr noch darüber diskutierten, ob die Erholung nun ein V, W oder eventuell sogar ein L werden könnte, hatten die Kapitalmärkte ihre Entscheidung bereits gefällt: Nach dem Corona-Absturz ging es V-förmig nach oben und viele Indizes markierten neue Höchststände. Kann die Rally noch weitergehen?

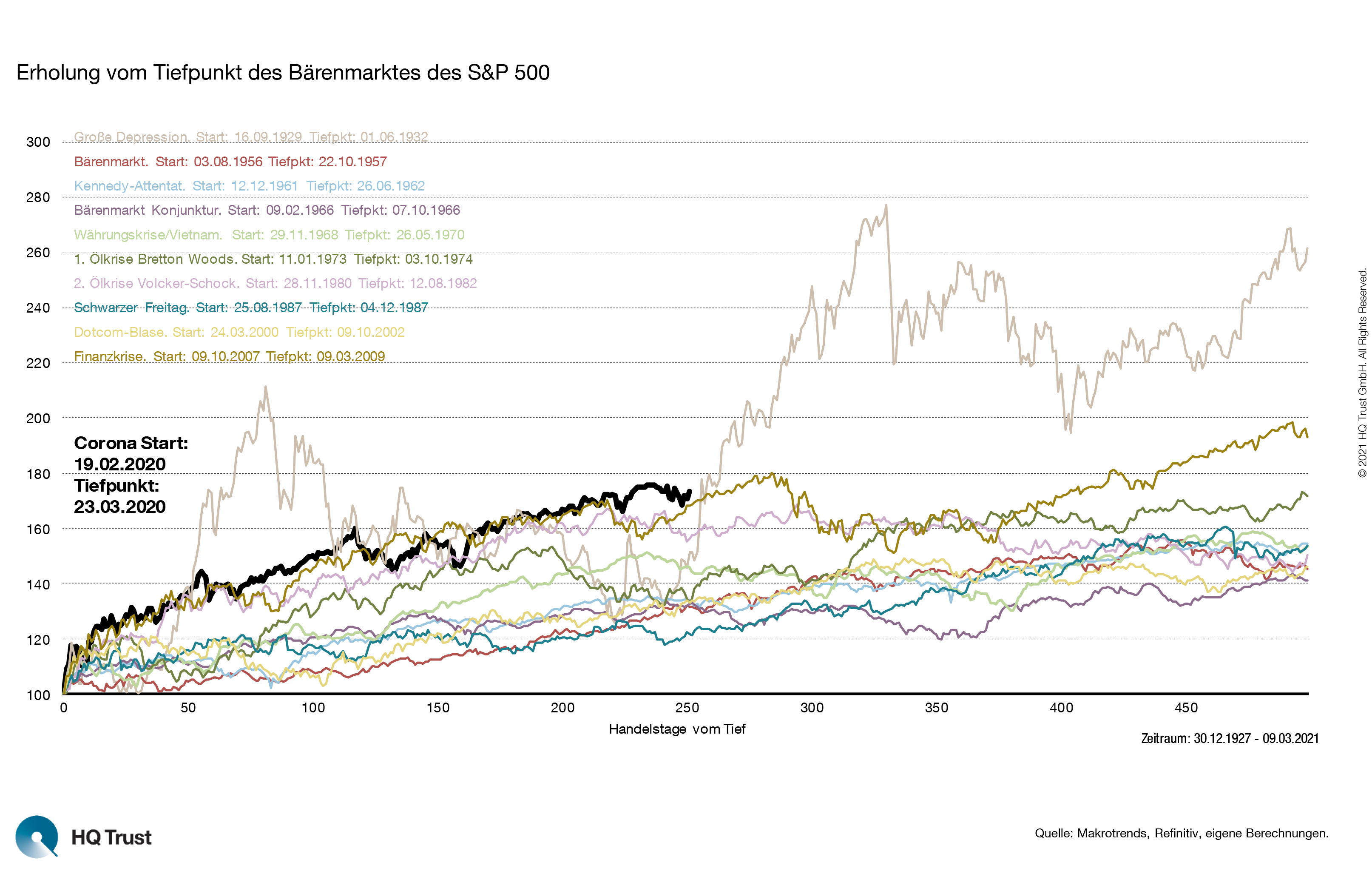

Die aktuelle Erholungsphase ist die stärkste seit dem Jahr 1927. Die meisten Gegenbewegungen haben dieses Niveau nicht einmal in der doppelten Zeit erreicht

Um zu zeigen, wie stark die aktuelle Erholungsphase ausfällt, vergleicht sie im ersten Schritt Marcel Müller mit den Rallys des S&P 500 nach zehn anderen großen Kurseinbrüchen – wie etwa der Großen Depression, zwei Ölkrisen, der Dotcom-Blase oder der Finanzkrise. Im zweiten Schritt analysiert der Leiter Portfoliomanagement von HQ Trust, ob Aktien für Anleger weiterhin interessant sind.

- „Die aktuelle Erholungsphase ist die stärkste seit dem Jahr 1927. In den rund 250 Tagen seit dem Tief im März 2020 legte der S&P 500 aktuell um rund 70 Prozent zu.“

- „Die meisten Gegenbewegungen haben dieses Niveau nicht einmal in der doppelten Zeit erreicht.“

- „Ähnlich stark wie die aktuelle Rally waren nur die nach der Finanzkrise und nach der Großen Depression in den 1930er Jahren.“

Haben die Aktienkurse sich bereits zu stark erholt? Nein, sagt Marcel Müller. Aber er sieht auch Risiken:

- „Die Zinsen sind noch nicht auf ein Niveau gestiegen, das die relative Attraktivität zwischen Anleihen und Aktien beeinflussen würde. Daher bleiben Aktien auf lange Sicht die liquide Anlageform mit dem höchsten Ertragspotential.“

- „Kurz- bis mittelfristig werden die Zentralbanken bestrebt sein, den Zinsanstieg nicht weit über Vor-Corona-Niveaus zuzulassen.“

- „Für das aktuelle Jahr erwarten wir eine Erholung der gedrückten Unternehmensgewinne bei den von den Lockdowns stark belasteten Industrien, was zu einer leichten Absenkung der sehr hohen Bewertungsniveaus von Aktien führen wird.“

- „Der erwartete moderate Anstieg der Inflation dürfte nicht zu starken Rückschlägen an den Märkten führen, da die Notenbanken bereits angekündigt haben, etwas höhere Inflationszahlen zu tolerieren. Ihre weiter sehr expansive Politik wird der Vermögenspreisinflation weiterhin Auftrieb geben.“

- „Trotz der erwarteten wirtschaftlichen Erholung könnten in den kommenden Monaten Rückschläge bei der Pandemie-Bekämpfung erneut zu temporären Kursrückgängen führen. Größtes Risiko für die wirtschaftliche Erholung bleibt die Verbreitung neuer Virusvarianten, gegen die die bisherigen Impfstoffe wirkungslos sind.“

Die Übersicht unserer Chart of The Week-Veröffentlichungen finden Sie hier. popup:yes

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.