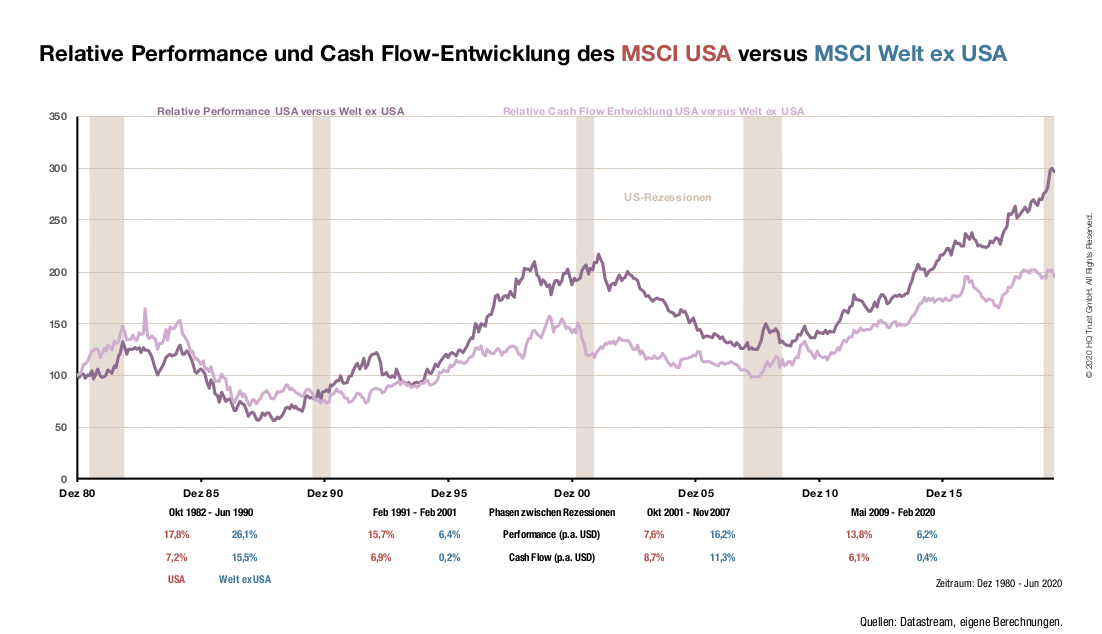

Seit der globalen Finanzkrise entwickelten sich US-Aktien kontinuierlich besser als ihre Pendants aus dem Rest der Welt. „Auffällig ist, dass Rezessionen in der Vergangenheit schon öfter Wendepunkte waren – für die relative Performance, aber auch für die Cash Flow-Entwicklung“, sagt Marcel Müller.

Die US-Outperformance begann in der globalen Finanzkrise. Solche Rezessionen waren oft Wendepunkte für die relative Performance und Cash Flow-Entwicklung

Der Leiter des Portfoliomanagements bei HQ Trust hat sich die relative Performance des MSCI USA im Vergleich zum MSCI Welt ex USA genauso seit dem Jahr 1980 angesehen, wie die Cash Flow-Entwicklung dieser beiden Indizes. Dies sind seine Erkenntnisse:

- „Die vergangenen vier US-Rezessionen waren immer Wendepunkte, was die Bewertungsdifferenzen zum Rest der Welt, aber auch, was die fundamentalen Daten angeht.“

- „Zum Start der Untersuchung im Jahr 1980 waren die US-Aktien noch ein wenig teuer, was sich bis Ende der 80er Jahre veränderte: Die Aktien aus dem Rest der Welt liefen in diesem Zeitraum deutlich besser als die US-Titel. Bei 8,3 Prozent p.a. handelt es sich um Welten.“

- „In den 1990ern haben dann die USA viel besser performt. Zusätzlich zur fundamentalen Entwicklung änderte sich auch die Bewertung der US-Titel deutlich.“

- „Nach den beiden nachfolgenden Rezessionen gab es erneut klare Wendepunkte, was Bewertung und relative Cash Flow-Entwicklung angeht.“

Zur aktuellen Situation sagt Marcel Müller:

- „Die Aktienmarktbewertungen sind derzeit keinesfalls übertrieben. Die Bewertung des MSCI World liegt genau auf ihrem historischen Mittelwert.“

- „Allerdings gibt es große regionale Unterschiede: Während Nordamerika mit Blick auf diverse Bewertungskennzahlen im historischen Vergleich sehr teuer ist, liegen Europa, Pazifik sowie die Schwellenländer unter dem historischen Durchschnitt.“

- „Die Bewertungskennzahlen erscheinen uns nicht zu optimistisch. Im Schnitt erwarten die Analysten einen kräftigen Rückgang in 2020.

- „Im Jahr 2021 dürften die Gewinne dann wieder deutlich anziehen – natürlich unter der Voraussetzung, dass wir nicht in eine zweite große Coronawelle hineinlaufen.“

Die Übersicht unserer Chart of The Week-Veröffentlichungen finden Sie hier. popup:yes

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.