Künstliche Intelligenz, Robotics, Clean Energy – Themenfonds, die sich auf ein spezielles Anlagethema konzentrieren, sind gefragt: Fast im Wochentakt kamen im vergangenen Jahr neue Produkte auf den Markt. Wie groß die Unterschiede zwischen Fonds und ETFs eines Bereichs sein können, zeigt eine Analyse von Jan Tachtler.

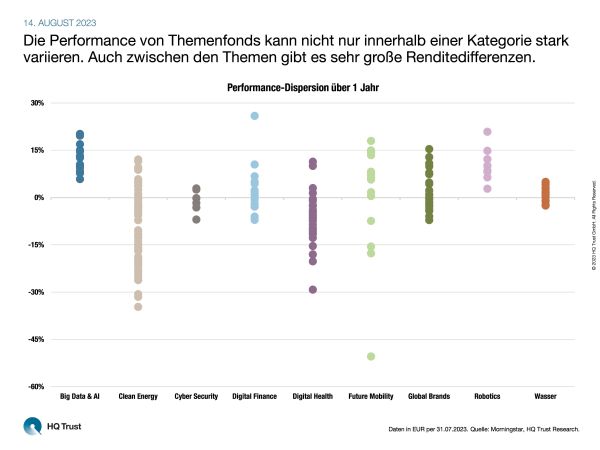

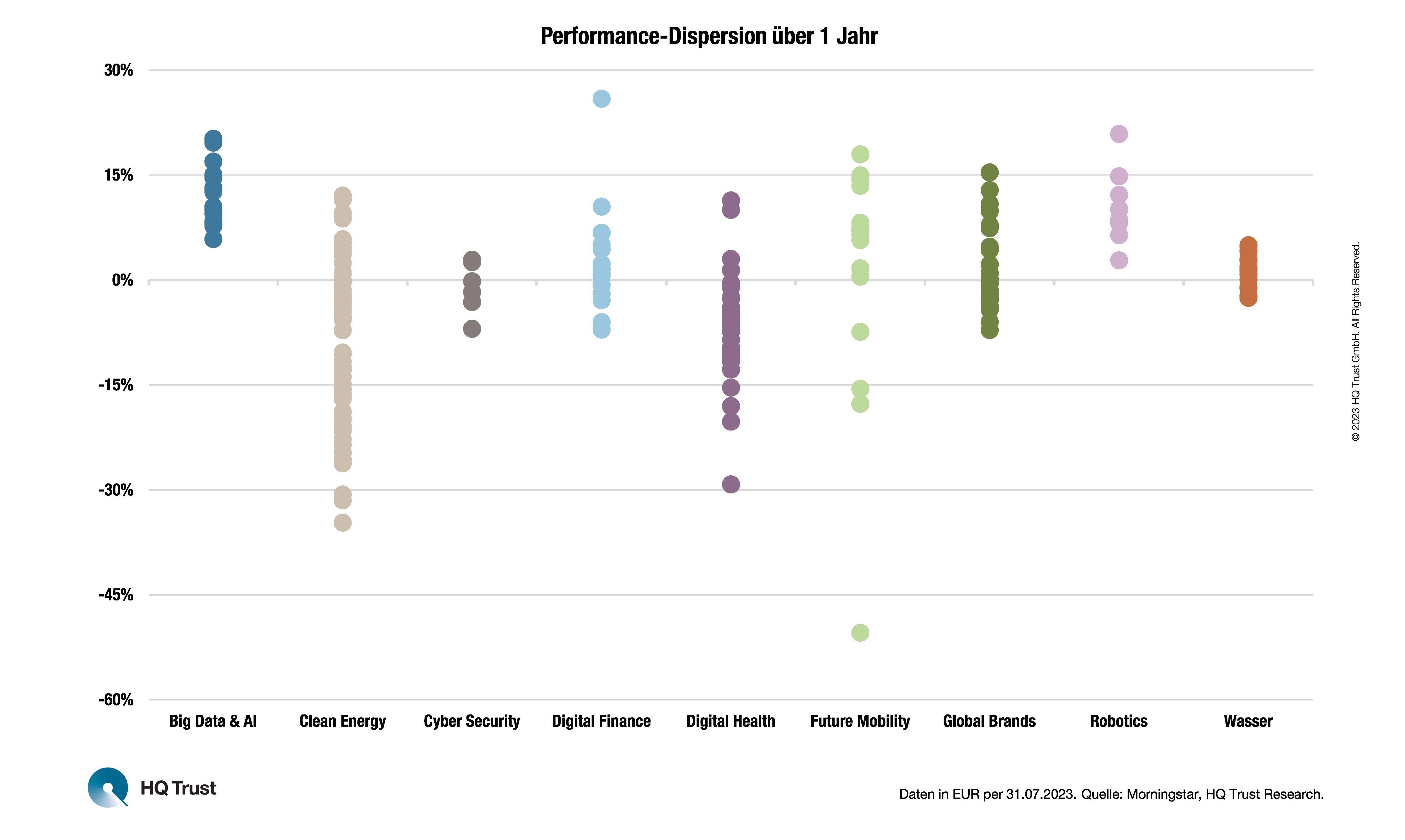

Die Performance von Themenfonds kann nicht nur innerhalb einer Kategorie stark variieren. Auch zwischen den Themen gibt es sehr große Renditedifferenzen.

Der Kapitalmarktanalyst und Co-Manager des Multithemenfonds HQT Megatrends untersuchte die Performance von über 200 in Deutschland zugelassenen Publikumsfonds und ETFs, die einen thematischen Ansatz verfolgen und einem für diese Untersuchung relevanten Investmentthema zuzuordnen sind. Bei seiner Auswertung berücksichtigte Jan Tachtler 9 Investmentthemen: Big Data & AI, Clean Energy, Cyber Security, Digital Finance, Digital Health, Future Mobility, Global Brands, Robotics sowie Wasser. Gewertet wurden Fonds oder ETFs, die über den kompletten Betrachtungszeitraum von August 2022 bis Juli 2023 am Markt waren.

- „Die Performance kann nicht nur zwischen den einzelnen Investmentthemen stark variieren. Auch innerhalb der einzelnen Themen zeigen die untersuchten Fonds sehr große Renditedifferenzen.“

- „Am weitesten auseinander klaffte die Performance bei den Produkten aus dem Bereich Future Mobility: Hier lagen zwischen dem besten und dem schlechtesten Fonds oder ETF unglaubliche 68 Prozentpunkte.“

- „In den Segmenten Digital Health und Clean Energy betrug die sogenannte Performance-Dispersion aber auch mehr als 40 Prozentpunkte.“

- „Deutlich geringer war die Bandbreite bei Wasser und Cyber Security, wo zwischen bestem und schlechtestem Produkt nicht einmal 10 Prozentpunkte lagen.“

Wie groß die Renditedifferenzen zwischen den einzelnen Investmentthemen waren, zeigt Jan Tachtlers Blick auf die durchschnittliche Performance:

- „In den vergangenen 12 Monaten hätten Investoren mit Themenfonds aus dem Bereich Big Data & AI am besten abgeschnitten. Hier lag das Plus im Schnitt bei knapp 12 %.“

- „Die Themenfonds aus dem Robotics-Segment kamen im Mittel auf einen Zuwachs von gut 10 %.“

- „Mit 3 der 9 Investmentthemen hätten Anleger über diesen Zeitraum dagegen im Mittel Geld verloren: Clean Energy, Digital Health und Future Mobility.“

Investoren rät der Dachfondsmanager genau auf die Bedingungen der Produkte und ihre Zusammensetzung zu achten und lieber breit zu streuen:

- „Anleger sollten genau auf die Zusammensetzung der Themenfonds und deren Einzelaktien achten, um keine Überraschungen zu erleben.“

- „Innerhalb der einzelnen Themenfonds ist Diversifikation wichtig: Es macht einen großen Unterschied, ob die größten Positionen 10 oder 35 % ausmachen – und ob im Produkt 100 oder gerade einmal 30 Aktien enthalten sind.“

- „Es lohnt sich auch, auf die Aufnahmekriterien der Themenfonds für Aktien zu achten. Bestimmte Gewinn- oder Umsatzschwellen sind beispielsweise ein sehr sinnvolles Qualitätskriterium.“

- „Die Vergangenheit zeigt, dass sich schwer prognostizieren lässt, welches das beste Investmentthema sein wird: Anleger sollten daher lieber breit streuen.“

- „Bei der Auswahl bestimmter thematischer Investmentkonzepte ist eine Analyse der Produkte vor dem Hintergrund des bestehenden Portfolios – egal ob als Beimischung im Aktienportfolio oder im Multithemenkonzept – unerlässlich.“

Der Multithemenfonds HQT Megatrends investiert breit diversifiziert in alle 9 in der Analyse berücksichtigten Investmentthemen und prüft auch die relevanten Qualitätskriterien.

Die Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

*Daten in EUR per 31.07.2023. Quelle: Morningstar, HQ Trust Research.