Mit über 4 Milliarden Menschen stellen die Schwellenländer mehr als die Hälfte der Weltbevölkerung. Natürlich sollten sie damit auch in breit gestreuten Aktienportfolios nicht fehlen. Ist es sinnvoll, bei diesen Investments seinen Fokus auf einzelne Regionen oder Länder zu setzen, oder bewährt es sich auch hier global zu streuen, Pascal Kielkopf?

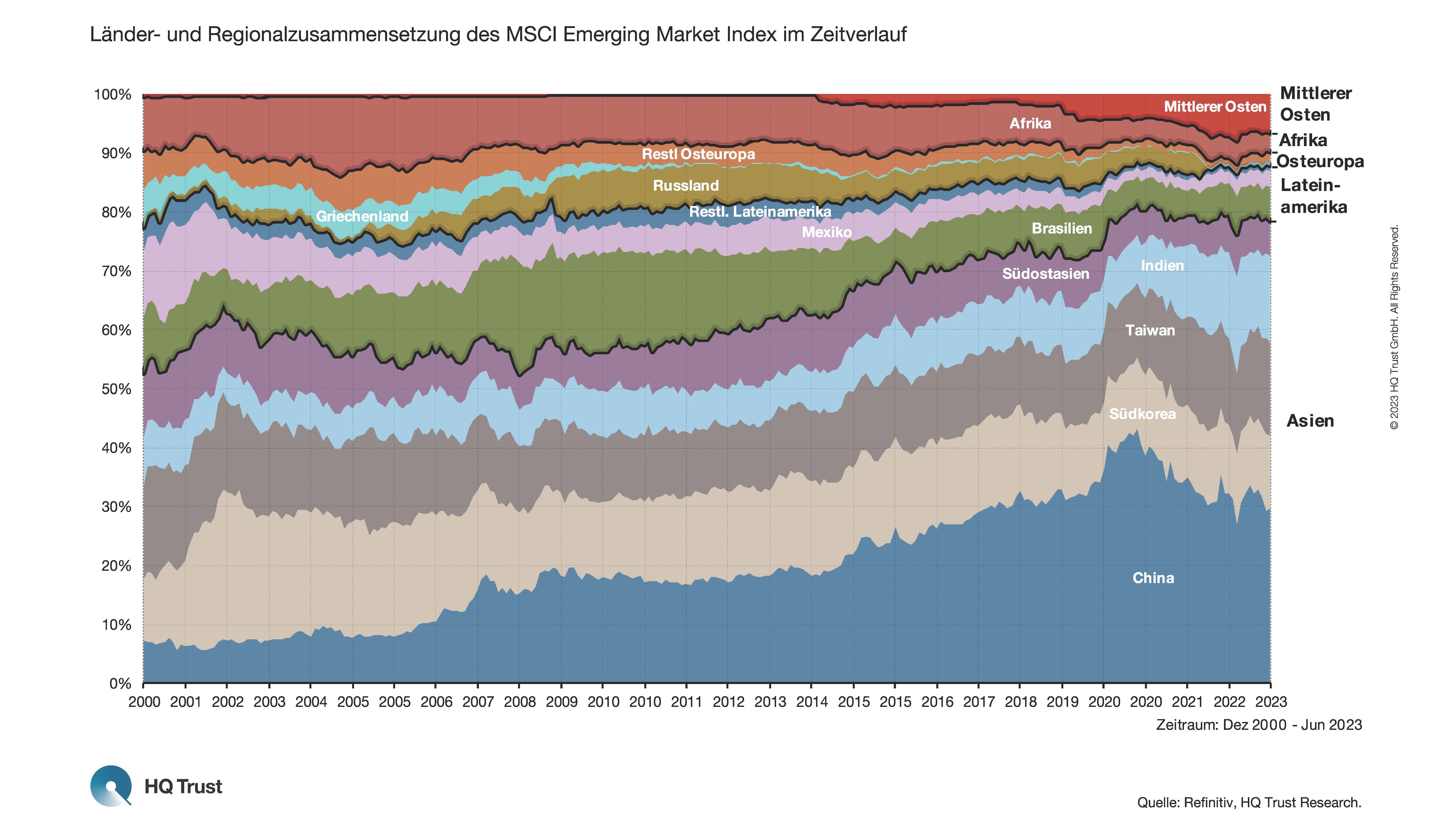

In den Schwellenländern wandelt sich der Markt noch dynamischer als in den Industrieländern – das macht Diversifikation auch hier so wichtig.

Um diese Frage zu beantworten, hat sich der Kapitalmarktanalyst von HQ Trust die Zusammensetzung des MSCI Emerging Markets seit Dezember 2000 angeschaut: Welche Länder konnten ihren Indexanteil ausbauen? Welche konnten die in sie gesetzten Hoffnungen nicht erfüllen?

- „Was die Regionen angeht, gab es in den Schwellenländern in den vergangenen rund 20 Jahren vor allem einen großen Gewinner: Der Anteil asiatischer Aktien ist seit dem Jahr 2000 von 52 auf 78% gestiegen.“

- „Dieser Zuwachs ging allerdings hauptsächlich auf China zurück: Aktuell entfallen 29,7% des MSCI Emerging Markets auf chinesische Unternehmen. Ende 2000 waren es gerade einmal 7,2%.“

- „Insbesondere in den letzten Jahren konnten vor allem die Länder des Mittleren Osten ihre Marktgröße stark ausbauen. Hatten sie bis 2014 noch fast keinerlei Gewicht, macht deren Indexanteil inzwischen über 6% aus.“

- „Andere Länder sind dagegen nahezu komplett aus dem Fokus der Anleger verschwunden. Einstige Schwergewichte wie Südafrika oder Griechenland haben stark an Bedeutung verloren. Russland ist seit dem letzten Jahr vollständig ausgeschlossen.“

- „Aber auch Lateinamerika ist weitab seiner einstigen Investment-Größe: 2001 noch bei 28%, fiel dessen Gewicht auf unter 10%.“

Da die Entwicklung der Größe des Marktes vor allem von der jeweiligen Performance getrieben ist, lässt sich daraus auch ableiten, wie sich jeweilige Investments entwickelt hätten. Pascal Kielkopf fasst die Ergebnisse zusammen:

- „In den Schwellenländern wandelt sich der Markt noch dynamischer als in den Industrieländern. Anleger sollten daher auch dort nicht nur auf einzelne Länder oder Regionen setzen, sondern breit gestreut anlegen.“

- „Es gibt immer wieder Phasen, in denen Anleger insbesondere bestimmten Staaten große Hoffnungen zuschreiben – wie etwa den BRICS-Staaten. Dabei kann es auch zu großen Enttäuschungen kommen.“

- „So konnten chinesische und indische Aktien zwar übermäßig stark zulegen, Brasilien-, Südafrika- und insbesondere Russland-Aktien enttäuschten dafür.“

- „Insgesamt büßten die BRICS-Länder vor allem seit der 2008er-Finanzkrise fast ihre vollständige einstige Outperformance gegenüber dem breiten Schwellenländerindex wieder ein.“

- „Im Gegenzug sind Aktien aus Regionen, die kaum in Investmentkonzepten auftauchten, deutlich gestiegen.“

Die Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Refinitiv, HQ Trust Research.