Da sie in der Regel ein höheres Ausfallrisiko als Staaten haben, müssen Unternehmen auf ihre Anleihen mehr Zinsen bieten. Dass dieser Risikoaufschlag im Zeitverlauf allerdings sehr variabel ausfallen kann – und was dies für die Renditeerwartung von Investoren bedeutet, hat sich Pascal Kielkopf einmal genauer angeschaut.

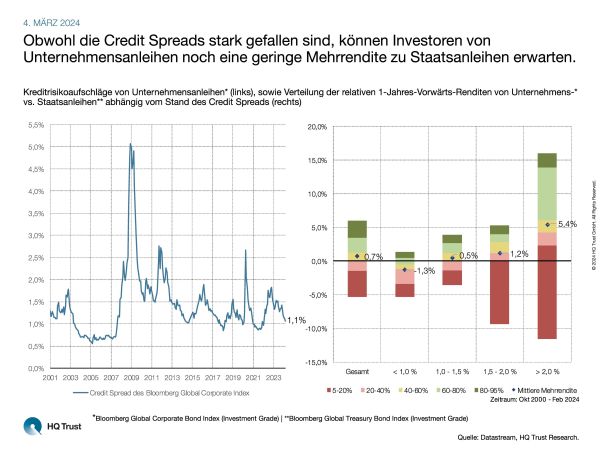

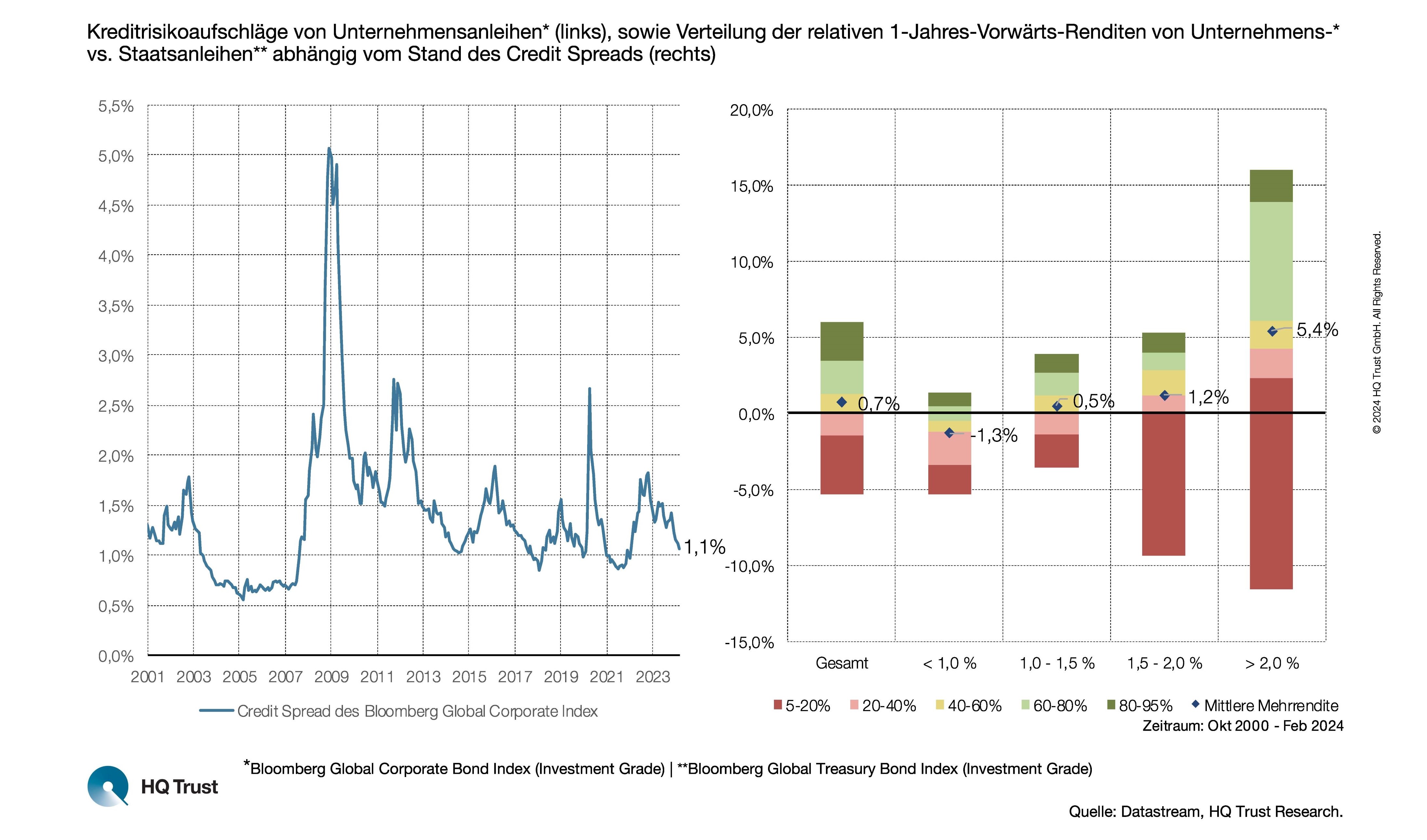

Obwohl die Credit Spreads stark gefallen sind, können Investoren von Unternehmensanleihen noch eine geringe Mehrrendite zu Staatsanleihen erwarten.

Der Kapitalmarktanalyst von HQ Trust untersuchte zunächst den sogenannten Credit Spread des Bloomberg Global Corporate Bond Index. Dieser zeigt an, welchen Aufschlag die Emittenten von Unternehmensanleihen im Vergleich zu Staatsanleihen bezahlen müssen.

- „Seit dem Jahr 2000 betrug der Aufschlag, den Emittenten von Unternehmensanleihen Anlegern bieten mussten, im Mittel rund 1,4 %.“

- „Allerdings sind die Unterschiede groß: Geht es an den Kapitalmärkten eher ruhig zu, liegt der Spread deutlich unterhalb von einem Prozent.“

- „Bei Krisen schießt er dagegen nach oben. Dann sinkt das Vertrauen und die Emittenten müssen deutlich mehr bieten, um ihre Bonds zu platzieren. Während der Finanzkrise lag dieser Aufschlag zum Teil bei mehr als 5 %.“

- „Derzeit beträgt der Spread 1,1 %. Investoren können von Unternehmensbonds also nur eine geringe Mehrrendite gegenüber Staatsanleihen erwarten.“

Credit Spreads sagen jedoch nicht viel über die realisierten Mehrerträge aus. Wie diese auf Einjahresperioden ausfielen, berechnete der Analyst unter Berücksichtigung der Höhe der Credit Spreads. Die Auswertung umfasst den Zeitraum von Oktober 2000 bis Februar 2024.

- „Im Gesamtzeitraum lag der durchschnittliche Aufschlag, den Investoren mit Unternehmensanleihen einstreichen konnten, bei 0,7 % p.a.“.

- „In der Tendenz galt dabei: Je höher der Spread, desto höher fielen auch die realisierten Renditen aus.“

- „Da es vor allem bei hohen Spreads zu deutlichen Abweichungen in beide Richtungen kommen kann, ist eine breite Streuung über Staats- und Unternehmensanleihen ratsam.“

Und woher kommt der relativ große Unterschied zwischen den in den Credit Spreads erwarteten Mehrrenditen und den tatsächlich realisierten Einjahresrenditen?

- „Der Spread bezieht sich nicht nur auf ein Jahr, sondern auf die gesamte Restlaufzeit der Anleihen. Aktuell sind das im Mittel 6 Jahre.“

- „Wenn der Spread sinkt, bedeutet das, dass die Kurse von Unternehmensanleihen steigen. Umgekehrt führt ein Anstieg des Spreads zu einem Rückgang der Kurse.“

- „Die realisierte Rendite hängt also nicht nur vom Spread ab, sondern auch von dessen Veränderung im Laufe der Zeit.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Datastream, HQ Trust Research.