Zuerst waren sie nur bei Profis beliebt, mittlerweile setzen auch viele Privatanleger auf Faktor-Investments. ETFs oder aktive Fonds, die auf Value-, Growth- oder Qualitätsaktien setzen, sind gut dazu geeignet, Diversifikation ins Portfolio zu bringen. Welche Fallstricke es hierbei zu beachten gilt, erklärt Pascal Kielkopf.

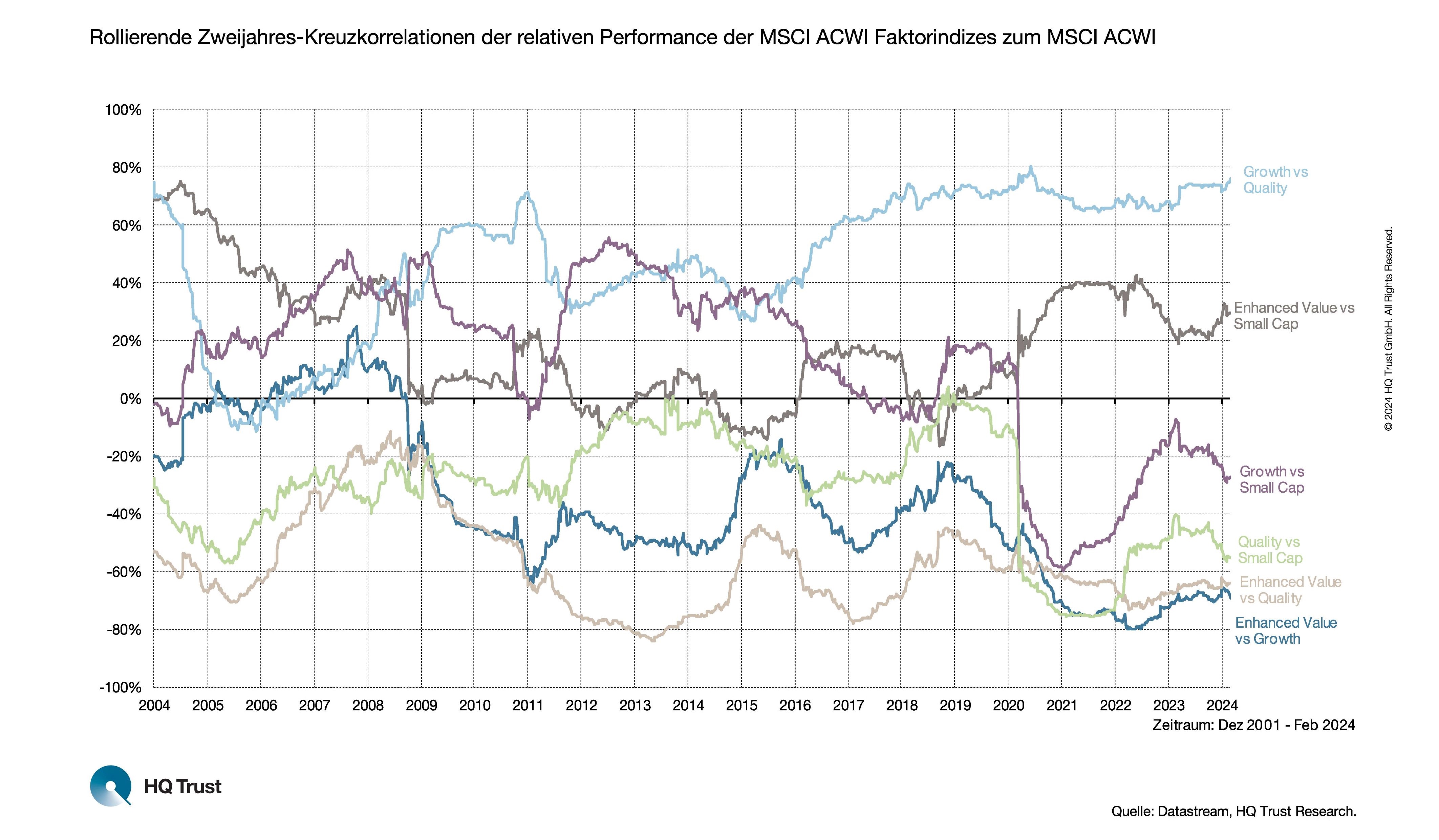

Da sich immer wieder andere Faktor-Investments parallel entwickeln, sollten Anleger auch in diesem Bereich breit streuen und mehrere Strategien mischen.

Der Kapitalmarktanalyst von HQ Trust ermittelte die Korrelationen der MSCI ACWI Faktorindizes Growth, Quality, Small Caps und Value zueinander. Er bildete dabei die Korrelationen über rollierende 2-Jahres Zeiträume ab. Seine Analyse umfasst den Zeitraum von Dezember 2001 bis Februar 2024.

- „Ein gut diversifiziertes Portfolio sollte sich nicht nur aus gleichläufigen Investitionen zusammensetzen, auch Anlagen mit negativer Korrelation dürfen nicht fehlen.“

- „Für eine breite Streuung sollten Investoren beispielsweise nicht nur auf Growth und Quality setzen. Bei diesen beiden Faktoren liegt die Korrelation seit Jahren bei mehr als 60 %.“

- „Die Korrelationen fallen im Zeitverlauf recht variabel aus: Selbst Value und Growth entwickelten sich in den vergangenen 20 Jahren nicht immer gegenläufig: Teilweise lag die Korrelation sogar über null.“

- „Small Caps waren wegen der negativen Korrelation jahrelang eine gute Ergänzung zu einem Value-Investment. Rund um die Coronakrise änderte sich das. Die Korrelation hat gedreht, sodass sich Small Caps inzwischen eher zu Growth gegenläufig entwickeln.“

Zu den Hintergründen sagt Pascal Kielkopf:

- „Bei Faktor-Investments werden Aktien nach festgelegten Eigenschaften selektiert. Dabei kann es Überschneidungen geben.“

- „Unter den 10 Aktien mit dem höchsten Gewicht im MSCI Quality Index befinden sich derzeit immerhin 7, die auch zu den Top 10 des MSCI Growth Index gehören.“

- „Eine solche Überschneidung kann in bestimmten Phasen durchaus vorteilhaft sein: So konnte sich ein Quality-Growth-Investor zwar zuletzt über eine gute Performance freuen. Dreht der Trend jedoch, kann einen die mangelnde Diversifikation teuer zu stehen kommen.“

- „Ein gewisses aktives Management ist also auch bei Faktor-Investments notwendig. Nicht nur, weil mal der eine und mal der andere Faktor gefragt ist. Sondern auch, weil sich die Eigenschaften, nach denen selektiert wird, ändern können.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Datastream, HQ Trust Research.