Bei der Streuung ihrer Investments vertrauen viele Anleger auf das sogenannte 60/40-Portfolio, bei dem 60 % des Vermögens in Aktien investiert werden und 40 % in Anleihen. Da sich deren Kurse unterschiedlich bewegen, verändern sich auch die jeweiligen Quoten. Ob es sinnvoll ist, regelmäßig zu den Ausgangsquoten zurückzukehren, hat Pascal Kielkopf untersucht.

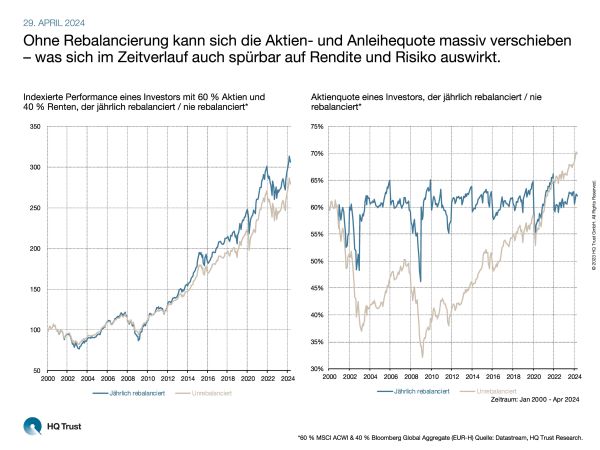

Ohne Rebalancierung kann sich die Aktien- und Anleihequote massiv verschieben – was sich im Zeitverlauf auch spürbar auf Rendite und Risiko auswirkt.

Der Kapitalmarktanalyst von HQ Trust berechnete die Performance von zwei Investoren, von denen der eine sein Portfolio jährlich rebalanciert und wieder auf die 60/40-Quote bringt. Der andere vertraut hingegen auf Kostolanys Schlaftabletten und lässt den Dingen einfach ihren Lauf. Zur Berechnung der Rendite und der Aktien- und Anleihequoten verwendete Pascal Kielkopf die globalen Indizes MSCI ACWI sowie den Bloomberg Global Aggregate für die Renten. Seine Analyse umfasst den Zeitraum von Anfang 2000 bis April 2024.

- „Auf den ersten Blick fallen die Unterschiede bei der Performance gar nicht so groß aus, dafür aber umso mehr bei Betrachtung der Aktien- und Anleihequote.“

- „Der Investor, der jährlich rebalanciert, kam auf einen Zuwachs von 4,7 % pro Jahr. Aus 100.000 Euro wären 306.000 Euro geworden.“

- „Beim Anleger, der seine Quoten nicht verändert hat, lag das jährliche Plus bei 4,3 %. Aus den 100.000 Euro wären in diesem Fall 280.000 geworden.“

- „Umso größer waren allerdings die Unterschiede beim Risikogehalt des Portfolios: Ohne Rebalancierung bewegte sich die Aktienquote zwischen 32 und 70 %. Bei jährlicher Anpassung schwankte die Quote unterjährig zwar auch, zwischen 46 und 66 Prozent fiel das Intervall allerdings deutlich kleiner aus.“

- „Ob bei dieser Betrachtung am Ende Aktien oder Anleihen die etwas bessere Rendite erzielt haben, hängt vom Zeitraum der Berechnung ab und ist gar nicht so relevant: Anleger sollten eher darauf achten, dass ihre Risikobudgets nicht massiv über- oder unterschritten werden.“

Mit Blick auf eine ausreichende Streuung des Vermögens sagt Pascal Kielkopf.

- „Grundsätzlich ist ein Portfolio mit zwei Anlageklassen natürlich besser als ein Depot, das nur auf Aktien oder Anleihen setzt. Wir empfehlen aber eine deutlich breitere Diversifikation.“

- „Bei Investition in mehrere Anlageklassen ist die regelmäßige Readjustierung sogar noch wichtiger, sonst droht im Portfolio mit der Zeit eine übermäßige Dominanz der gut gelaufenen Anlageklassen.“

Hätte ein häufigeres Rebalancieren zusätzliche Vorteile gebracht?

- „Bei regelmäßiger Rebalancierung, ob quartärlich oder monatlich, halten sich die Anlagequoten eng an die Ausgangsvorgaben.“

- „Das unterjährige „Atmen lassen“ der Anlagequoten hat sich in der Vergangenheit jedoch sogar positiv auf die Performance ausgewirkt.“

- „Auch mit Blick auf die deutlich höheren Gebühren hätte sich ein häufigeres Rebalancing nicht gelohnt.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

*60 % MSCI ACWI & 40 % Bloomberg Global Aggregate (EUR-H) Quelle: Datastream, HQ Trust Research.